【BCH价格】稳定币一周动向 | 流通市值增长 9.8 亿美元,央行数字货币兴起

原文标题:《MYKEY 稳定币报告 18 : 稳定币市值升至 185.3 亿美元;央行数字货币的崛起》

撰文:蒋海波

快速预览

目前,主要稳定币的流通市值达到 185.3 亿美元,与上周相比增长 9.87 亿美元。过去一周,Tether 在 Tron 上增发了两次,共 5 亿 USDT。MakerDAO 新增 USDT 和 PAX 作为 DAI 的抵押品。DC/EP 可能是当前最先进的 CBDC 项目。瑞典正在经历最大和最快的现金使用下降,越来越多的商店不再接受现金。加拿大银行表示,目前没有令人信服的理由发行 CBDC。没有一家央行愿意冒险使用无需许可的分布式账本技术。稳定币数据概览我们首先回顾在过去的一周(2020 年 9 月 5 日~2020 年 9 月 11 日,下同)中,各稳定币基本信息的变化。

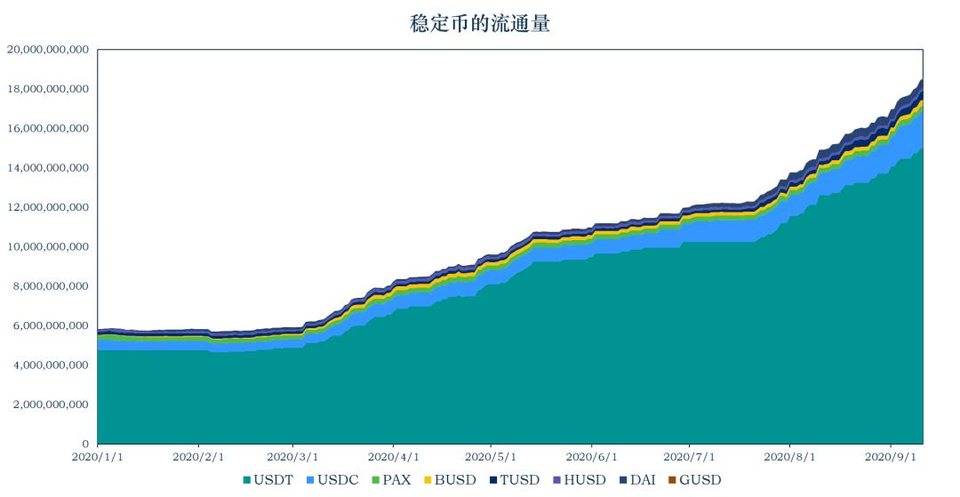

市场流通量

来源:MYKEY,CoinMarketCap,Coin Metrics

来源:MYKEY,CoinMarketCap,Coin Metrics

目前,主要稳定币的流通市值达到 185.3 亿美元,与上周相比增长 9.87 亿美元。

来源:MYKEY,Coin Metrics

来源:MYKEY,Coin Metrics

过去一周,Tether 在 Tron 上增发了两次,共 5 亿 USDT。USDC、PAX、BUSD、TUSD、HUSD、GUSD 的流通量分别增加 2.63 亿、63 万、1.03 亿、1.2 亿、360 万、70 万。DAI 的流通量减少 148 万。

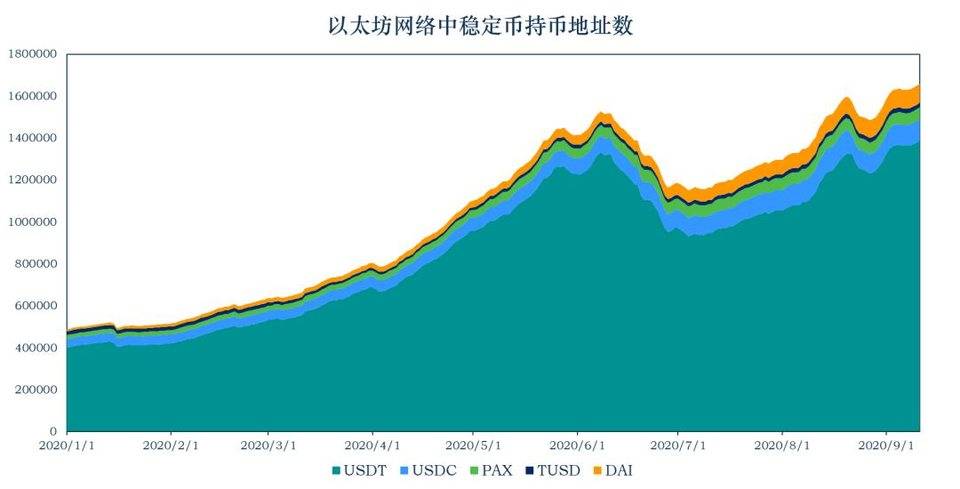

持币地址数

来源:MYKEY,DeBank

来源:MYKEY,DeBank

上周,以太坊网络中的主要稳定币持币地址数上升,共增加 27703 个。

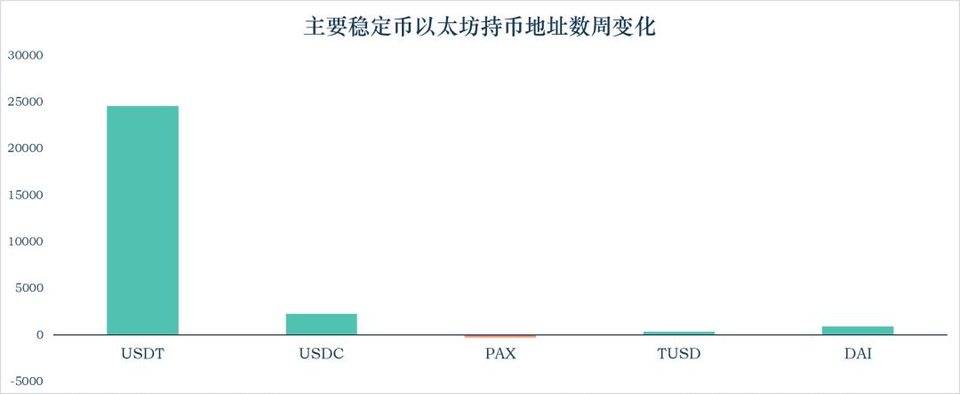

来源:MYKEY,DeBank

来源:MYKEY,DeBank

USDT、USDC、TUSD、DAI 的持币地址数分别上升 24525 个、2243 个、319 个、916 个,PAX 的持币地址数减少 300 个。

活跃地址数

来源:MYKEY,Coin Metrics

来源:MYKEY,Coin Metrics

上周,主要稳定币的每日活跃地址数平均比前一周下降 3.33%。

24 小时链上交易笔数

来源:MYKEY,Coin Metrics

来源:MYKEY,Coin Metrics

与前一周相比,主要稳定币的每日交易笔数平均上升 0.17%。

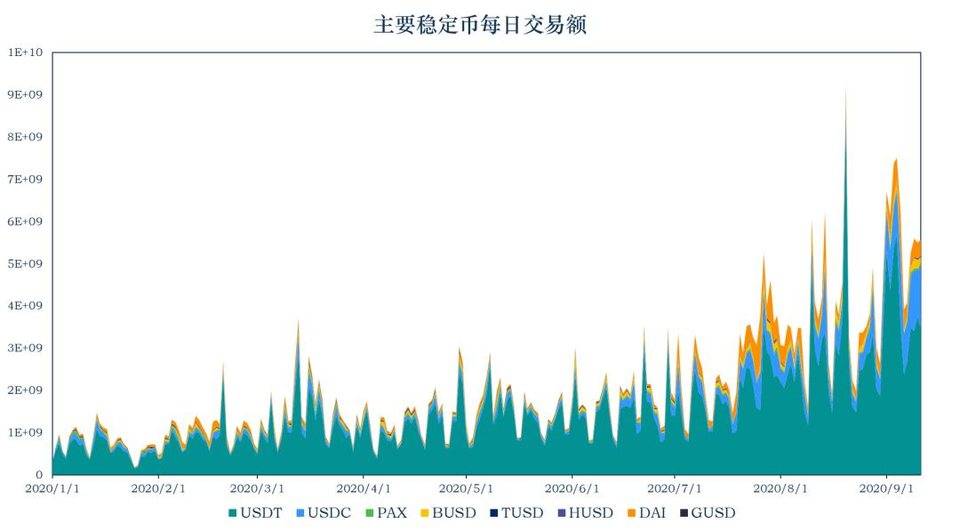

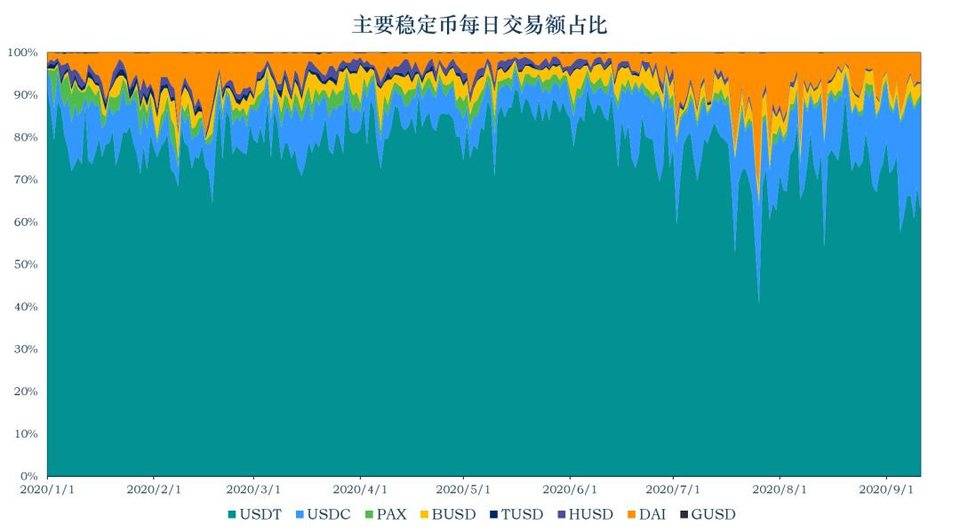

24 小时链上交易额

来源:MYKEY,Coin Metrics

来源:MYKEY,Coin Metrics

来源:MYKEY,Coin Metrics

来源:MYKEY,Coin Metrics

主要稳定币的平均每日交易额较前一周平均上升 34.07%。

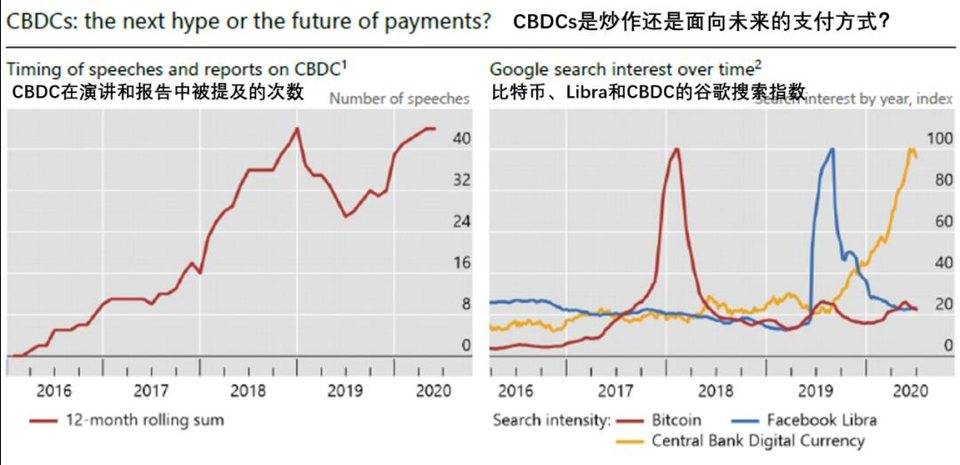

央行数字货币的兴起央行数字货币(CBDC)受到了前所未有的关注,但各国的动机、政策和技术设计有所不同。8 月 24 日,国际清算银行(BIS)发布了题为《央行数字货币的崛起:驱动因素、方法和技术》的工作文件。文中介绍了当前各国央行的 CBDC 研究情况,呼吁各国央行互相借鉴,并给出了三个 CBDC 的代表案例。

80% 的受访央行在从事 CBDC 的研究、实验或开发几个世纪以来,一系列新型支付技术满足了社会需求。硬币、钞票、支票、信用卡都是它们所属时代的创新。现在,关于一种新的支付技术——央行数字货币的讨论越来越多。CBDC 代表着中央银行的数字负债,批发 CBDC 可能成为金融机构间的新型结算工具,而零售 CBDC 将是所有人都可以使用的央行负债。尽管 CBDC 的概念在几十年前就已经提出了,但在过去一年里,各国央行对于是否发行 CBDC 的态度发生了明显变化。

在 Covid-19 流行期间,公众担心病毒会通过现金传播。从政府到个人的支付计划正在加速向数字支付转变。随着时间的推移,某些国家现金使用量的下降引起了人们的关注,许多国家的央行开始考虑发行 CBDC。截至 2019 年末,一共有代表着世界上五分之一人口的央行称,它们可能很快发行 CBDC。同样,考虑在 1-6 年内发行零售 CBDC 的央行所占的比例在 2019 年翻倍,达到了 20%。在接受调查的央行中,有 80% 都在从事 CBDC 的研究、实验或开发。

CBDC 在演讲和报告中被提及的次数越来越多;在谷歌搜索的 12 周移动平均值中,Bitcoin 的峰值出现在 2018 年初,Libra 的峰值在 2019 年,CBDC 的搜索次数越来越多。

来源:Rise of the central bank digital currencies: drivers, approaches and technologies

来源:Rise of the central bank digital currencies: drivers, approaches and technologies

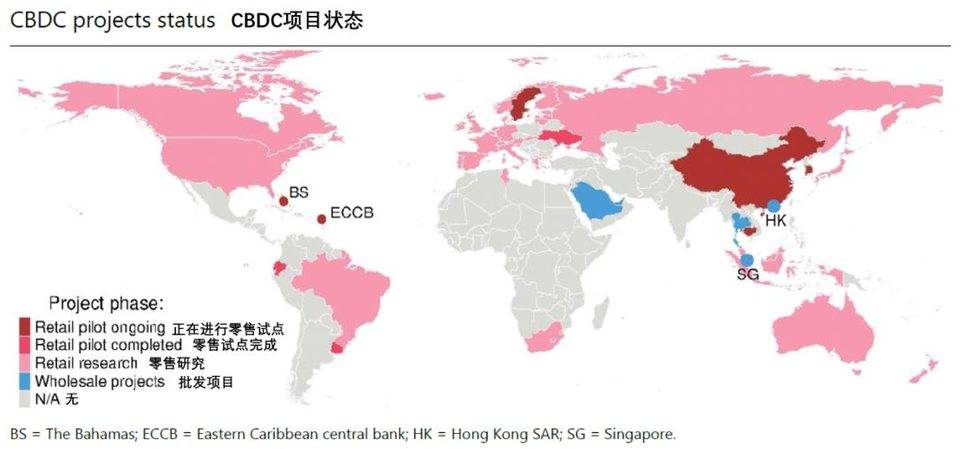

多年以来,世界各地的央行一直在研究 CBDC 的概念和设计。如厄瓜多尔央行的「Dinerolectrónico」、荷兰银行的「Dukaton」、新加坡货币管理局的「Ubin」。

目前,最先进的 CBDC 可能是中国人民银行的数字货币与电子支付工具(Digital Currency Electronic Payment, DC/EP)。DC/EP 代表着中国央行现金形式的负债,可通过基于账户的界面供公众以及来中国的外国游客使用。

加拿大银行表示正在主导零售 CBDC 的工作,以应对现金使用突然下降或私人数字货币广泛使用的紧急情况。东部加勒比海央行启动了「DXCD」的试点。巴哈马央行启动了「Sand Dollar」的试点。

来源:central banks’ websites

来源:central banks’ websites

全球商业数字化的发展、私人数字货币的兴起以及对现金可能传播 COVID-19 病毒的担忧,都推动了对 CBDC 兴趣的增加。然而发行 CBDC 的经济和制度动机因国家而异。这一部分内容希望跨越国家的维度,从经济和制度驱动上解释 CBDC 的研究与开发,找到共同点来说明为什么某些国家 / 地区加大 CBDC 的研发力度。这也将帮助我们了解他们如何设计 CBDC 项目。

研究发现,CBDC 的发展与移动和互联网的使用率、创新能力、政府效率密切相关,在人均 GDP 高、金融发展水平高的地方发展更快。零售 CBDC 在创新能力高的地区发展更快。批发 CBDC 与金融发展成正相关,这也反应批发 CBDC 在提高批发结算效率上的作用,很多批发 CBDC 都聚焦于跨境维度。

CBDC 的技术设计「CBDC 金字塔」是 CBDC 设计的一种分类方法。这种方法从零售 CBDC 解决的消费者需求出发,确定技术,然后得出最终设计方案。

首先要选择的是技术架构。根据中央银行和私人中介机构在 CBDC 中扮演的角色,CBDC 的技术架构分为四种:直接 CBDC、混合 CBDC、中介 CBDC、间接或合成 CBDC。

第二层是基础设施。可以基于传统的中心化数据库,也可以基于分布式账本技术(DLT)。技术的不同也导致 CBDC 效率以及单点故障保护程度的不同。但是,在所有从事研究 CBDC 的央行中,没有一家央行愿意冒险使用与比特币一样的无需许可的分布式账本技术。

第三层是 CBDC 的准入。基于账户的 CBDC 与身份验证结合,可以为支付活动提供基础。但对于没有银行账户或者注重隐私的人,可能很难获得准入。如果降低准入门槛,又可能带来新的非法活动。

第四层是 CBDC 的跨境支付,这涉及 CBDC 零售和批发的互联。

在架构方面,调查的样本中有四家央行考虑采用直接模式,有七家央行考虑混合或中介模式,有很多央行尚未确定架构,但没有央行表示会采用间接或合成 CBDC。

在基础设施上,有七家央行考虑在 DLT 上运行 CBDC,三家考虑采用传统技术,一家同时考虑两者的结合。

在准入上,基于账户的准入是最常见的。

大多数央行的 CBDC 都聚焦于国内使用。只有少数几个项目,比如由欧洲央行、法国、西班牙、荷兰央行建设的 CBDC,会专注于跨境支付。

CBDC 设计方法中的三个实例虽然各国的 CBDC 方案可能有所不同,但不同国家央行之间也可以互相借鉴。下面描述三种独特的 CBDC 方案,在地域上它们分别处于亚洲、北美和欧洲。即中国人民银行的数字货币与电子支付工具(DC/EP); 瑞典央行的 e-克朗;以及加拿大银行在 CBDC 上的工作。

中国人民银行:DC/EP 项目(试点阶段)

在目前所有的 CBDC 项目中,中国人民银行的 DC/EP 处于最高的发展阶段,中国在 CBDC 上的努力可以追溯到 2014 年。2019 年末,中国人民宣布对零售 CBDC———数字货币和电子支付工具(DC/EP)项目进行试点研究。2020 年 4 月 20 日,中国人民银行发言人证实,目前正在深圳、苏州、成都、雄安和北京等几个城市试点。

中国的 CBDC 是在经济高度数字化和数字支付服务广泛使用的情况下发展的。除了方便在线交易以外,CBDC 还将为目前支付宝和微信的支付垄断带来多样性,这两家公司控制着移动支付 94% 的份额。中国的 DC/EP 将作为 M0 的补充,它并不打算完全取代实物现金。

DC/EP 的架构属于「混合 CBDC」。CBDC 代表着对中国人民银行享有直接债权,但准入和实时支付服务由中介机构(授权运营商)运营,中央银行定期接收存储零售持有量和交易副本。

中国人民银行提供核心基础设施,而商业银行、其它支付服务提供商和电信等中介机构将为公众提供服务。这种方法防止了风险集中在中央银行,也防止了资源的重复和浪费。

中国人民银行不要求中介机构使用特定的基础设施或特定的技术路线,金融中介机构将负责了解你的客户(KYC)的核查义务和零售服务。

在准入上,中国人民银行决定使用基于价值、半基于账户以及基于账户的混合支付工具。身份将基于「松散耦合的账户链接」,用户可以在日常交易中匿名使用 DC/EP,但允许央行跟踪必要的数据,实施审慎监管,打击洗钱和其它刑事犯罪。

瑞典央行:电子克朗项目

瑞典是一个高度数字化的经济体,瑞典正在经历最大和最快的现金使用下降,甚至有越来越多的商店不再接受现金,因此瑞典发行 CBDC 的可能性较高。

瑞典央行也和其它中央银行一样,研究了多种 CBDC 的技术和方法。目前正在进行电子克朗项目的概念验证,CBDC 的目的也是作为现金的补充。

目前瑞典央行的概念验证架构是混合型 CBDC,这种设计将要求瑞典央行在中介机构倒闭时提供应急解决方案,以防止最终用户无法使用电子克朗的情况。

电子克朗的架构和技术实现基于 DLT。

在准入上,瑞典央行试点的 CBDC 是基于账户的,但也考虑了基于低价值的预付卡。瑞典央行还可能开发 CBDC 支付卡,支付卡可以直接用于小额支付,而不用访问钱包。

加拿大银行:CBDC 应急计划

加拿大银行就数字货币主题进行了有效的研究和政策沟通。尽管起步较早,但加拿大银行尚未宣称进行零售 CBDC 试点或概念验证。加拿大的 CBDC 勾勒了一个全面的计划,还列出了潜在的架构,并通过新项目积累了相关技术和知识,这些项目也与其它央行有合作。

但是加拿大银行却表示,目前没有令人信服的理由发行 CBDC,加拿大人将继续得到现有支付生态系统的良好服务,前提是它是现代化的并仍然适合当前目标。世界变化很快,加拿大央行将考虑发行 CBDC 的情景,这样就可以继续为加拿大人提供值得信赖的支付方式。

加拿大银行考虑了减少或完全取消使用实物现金的情况,以及私人加密货币或稳定币作为支付手段取得重大进展的情况。

架构上,加拿大的 CBDC 将不采用间接 / 合成模式,考虑使用直接 CBDC、混合 CBDC 或中介 CBDC。

在基础设施上,加拿大银行拥有许多基于 DLT 的概念验证经验。DLT 可以作为基础设施解决方案,但不是必要的。

在准入上,加拿大银行考虑基于账户和代券的准入解决方案。匿名代券将允许用于小额支付。大额使用将需要使用基于账户的访问权限。

结论央行数字货币是一种新型支付技术,可能很快在世界上许多国家推出。研究表明,CBDC 在手机使用率和创新能力较高的国家发展更快。各国会根据自身的经济情况和优先事项而有所不同,但也有一些关键的共同特性。调查的所有 CBDC 设计都是现金的补充,所有的设计都没有采用间接模式,也没有央行愿意采用与比特币一样的无需许可的分布式账本技术。

- 免责声明

- 世链财经作为开放的信息发布平台,所有资讯仅代表作者个人观点,与世链财经无关。如文章、图片、音频或视频出现侵权、违规及其他不当言论,请提供相关材料,发送到:2785592653@qq.com。

- 风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。

- 世链粉丝群:提供最新热点新闻,空投糖果、红包等福利,微信:msy2134。

来源:MYKEY智能钱包<

来源:MYKEY智能钱包<