DEX 聚合器 1inch 到底比 DEX 优势在何处?

March 2022, Simon

Data Source: Footprint Analytics 1inch Dashboard

1inch 在时隔一年后的 2021 年 12 月又迎来了它的 B 轮融资,本次融资由 Amber Group 领投总融资高达 1.75 亿美元。

1inch 作为 DEX 聚合器看起来有点像 Yearn。Yearn 通过各项策略集成各大借贷协议帮用户获得一站式更有竞争力的利率,1inch 通过聚合一系列 DEX 协议让用户获得更有效的 swap 路径。

区块链的世界不乏创新,乐高属性不断堆砌。本文将使用 Footprint Analytics 的数据,探索 1inch 作为搭建在 DEX 上的又一乐高组件究竟是什么?

什么是 1inch?

1inch 主要由 DEX 聚合器和流动性协议(原 Mooniswap)组成。作为 DEX 聚合器,1inch 主要运用 Pathfinder 作为路由算法,旨在为用户寻找最优的 swap 路径。

Pathfinder 可以在不同 DEX 平台进行比较选择汇率最优的平台,可能将同一笔订单拆分到不同平台进行交易,甚至可能将存入的 token 通过多次转换成目标 token。这大大节约了用户自己在各大 DEX 之间比对的工作。

Source - 1inch

Source - 1inch

1inch 自称是最大流动性、最低滑点、最佳汇率的 DeFi 聚合器,目前已支持 7 条链,包括 Ethereum、 BSC、 Polygon、 Avalanche、Gnosis、Optimistic 和 Arbitrum。

1inch 流动性协议的部分并不突出,只有 2200 万美元的 TVL,最大一个池子的流动性不到 800 万美元。交易最多的币对也是集中在稳定币、ETH 和 BTC。

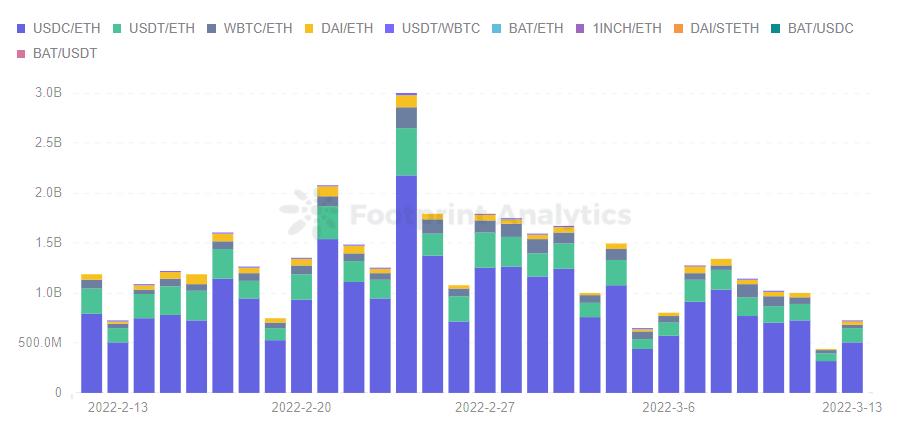

Footprint Analytics - 1inch Top 10 DEX pair by Volume

Footprint Analytics - 1inch Top 10 DEX pair by Volume

1inch 的与众不同

除了具有通常 DEX 的功能,1inch 还有很多更优化的特色功能:

-

闪兑

由于不同 DEX 平台之间存在价差,通过 1inch 可能会比直接选择单一主流的 DEX 平台节约 0.13% - 20% 的费用。

Source - 1inch

Source - 1inch

对于需要 swap 大额的用户来说作用将更加明显,因为在单一平台 swap 更可能出现较高的滑点。而 1inch 这种在短时间内在不同协议之间的拆分能尽量减少滑点。

用户甚至可以在 1inch 上使用如 Aave、Compound 上的抵押 token,将原先用户要通过打包、解包等复杂路径才能完成的事情通过 Pathfinder 一步完成。同时节约时间及 gas 成本。

-

限价单

加密货币的交易允许 7*24 小时的进行,但用户不可能 24 小时蹲等最优价格进行交易。1inch 的限价单允许用户在设定的时间内按照设置的价格进行 swap,当市场价格与设定的数据匹配时便可完成交易。

设定特定价格的方式还可认为是设置止损点。用户将价格设定为低于市价的金额,当价格下降到设定数值时,将执行该笔订单进行止损。

-

OTC

用户还可以在 1inch 选择 OTC 交易(场外交易)。由于价格已预先确定,对用户来说将会是零滑点。用户可以在交易前就明确价格并且收到准确的金额。

-

Gas Token CHI

1inch 开发 CHI token 是一个可以帮助用户节约交易费的 gas token。它允许用户在价格较低时铸造囤积,在价格较高时使用。它有点像购买了一个打折券,使用时将券销毁,可以帮用户节约高达 42% 的 gas 费。

但由于以太坊的伦敦升级导致了 CHI 代币的失效,1inch 已在去年 9 月开始发放 100 万 1inch 返还 gas 费。

-

P2P 交易

用户如果能找到一个合适的交易对手,可以自定义 swap 两种币种的价格。用户只需填写对方的地址并设定交易的时间,便可解决两个无法信任的人的安全交易。

1inch 的注意事项?

在 1inch 交易的同时也有一些不得不注意的事情:

-

拆分造成 Gas 费过高

由于 1inch 为了寻求价格最低会将交易拆分至多笔,难免造成 gas 费的上升。用户在计算收到的金额时还需将 gas 考虑进去,对于小额交易的用户可能不友好。

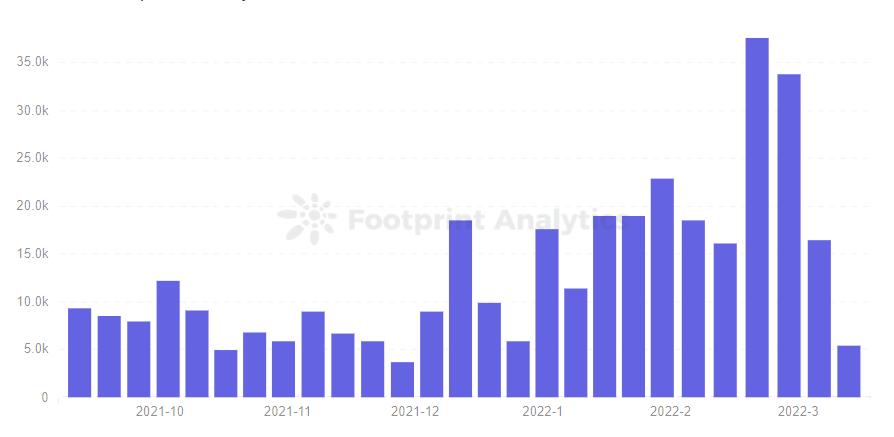

从 Footprint Analytics 的数据看到,近期平均的交易金额也有上升趋势,更多用户偏向在大额交易时使用 1inch。

Footprint Analytics - 1inch Volume per Trade by Week

Footprint Analytics - 1inch Volume per Trade by Week

1inch 会帮用户预估拆分后交易将产生的 gas 费,用户也可以选择最低 gas 的选项减少交易被拆分。

-

正滑点问题

由于在交易的过程中币价可能波动,当实际成交的价格小于用户确认交易的报价时,1inch 不会将用户多付的金额退回至用户。这导致用户本想通过 1inch 获得优惠的价格,反而在 1inch 上多付出了差价。

1inch 已经承认正滑点的问题,并公布将会将这部分盈余一部分执行给链上的推荐计划,一部分兑换成 USDC 储存在 1inch Network DAO Treasury。

Token

1inch 在 2020 年 12 月发行代币 $1INCH,持有 token 的用户可以在 DAO 下对协议的池子治理和工厂治理的各项设置进行投票。质押 $1INCH 的用户还可以获得的平台收获的正滑点。

$1INCH 总发行 15亿,其中 6% 发行日解锁,剩余将至到 2024 年 12 月 30 日分 4 年解锁。值得注意的是 $1INCH 分配给社区的占比仅 30%,14.5% 将分配给开发人员用于发展,剩余都将分配给支持者和核心贡献者。

Source - 1inch

Source - 1inch

头部 DEX 平台代币分配给社区通常都超过 50%,如 $UNI 有 60% 分配给社区,$BAL 有 65%。对比看来,$1INCH 的去中心化逊色很多。

后期核心人员的占比逐渐释放,让人担心项目方占比更高会对价格控盘,购买 $1INCH 需谨慎考虑。从 Footprint Analytics 的数据看到,$1INCH 不算高,最高约 7 美元,截止到 3 月 9 日为 1.37 美元。

Footprint Analytics - Token Price and Trading Volume

Footprint Analytics - Token Price and Trading Volume

结语

在众多 DEX 中,1inch 为不知如何选择 DEX 进行 swap 的用户提供了一个更高效的解决方案。1inch 试图帮用户节约更多的钱,但拆分过多有时会适得其反。

随着 Layer2 的发展,通过减少 gas 费的价格可能会有利于 DEX 聚合器的发展。当用户不再为多笔交易造成 gas 费过高而苦恼时,用户将更青睐能获得更多利益的拆分 swap 方式。

同时,在看到 1inch 如此优秀的获取融资能力的同时,交易的用户也不要忘记滑点问题,尤其是正滑点。对去中心化在意的用户,在持有 token 获得正滑点收益的同时,也别忘了关注平台 token 分配的情况。

以上内容仅为个人观点,仅供参考、交流,不构成投资建议。如存在明显的理解或数据错误,欢迎反馈。

版权声明:

本作品为作者原创,转载请注明出处。商用转载需联系作者授权,擅自商用转载、摘编或利用其它方式使用的,将追究相关法律责任。

- 免责声明

- 世链财经作为开放的信息发布平台,所有资讯仅代表作者个人观点,与世链财经无关。如文章、图片、音频或视频出现侵权、违规及其他不当言论,请提供相关材料,发送到:2785592653@qq.com。

- 风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。

- 世链粉丝群:提供最新热点新闻,空投糖果、红包等福利,微信:msy2134。

FootprintAnalytics

FootprintAnalytics