全新视角探索Curve流动性、交易量,谁是表现最佳资金池?

作者:Juan Pellicer,IntoTheBlock研究分析师

编译:Rachel

目前DeFi协议的差距似乎正在逐渐拉大,分层尤为明显,根据锁仓量统计排名前五的DeFi协议目前全部超过100亿美元,而排名第六之后的协议直接降至60亿美元左右。其中前三名均为借贷协议,其次是DEX,锁仓量最高的则是即将逼近110亿美元的Curve。

在“5.19”之前Curve的排名远远没有如此靠前,相较于目前已经超过100亿美元的其他DeFi协议而言,Curve自“5.19”暴跌之后的涨幅最大,翻了几乎一倍,但是Maker、PancakeSwap甚至远未回到暴跌之前。

Curve近一年锁仓量走势图,来源:DeBank

依旧稳定的上涨趋势,显示出Curve巨大的增长潜力,本文旨在通过IntoTheBlock的新指标数据,探索Curve流动性、交易量、费用和表现最佳的资金池,为交易者和流动性提供者提供新的解读视角。

Curve概览

Curve登录页面

Curve Finance于2020年1月推出,其独特的复古网页设计受到90年代计算机时代的影响,传达怀旧诉求。它试图通过一种新的不变曲线算法来提高稳定币的流动性和价格稳定性。Curve目前属于DeFi生态系统的顶级玩家,每天交易量超过2.5亿美元,目前总锁仓量(TVL)超过110亿美元。这些数据使Curve成为顶级DEX,如下指标所示:

TVL排名前5名的DeFi协议

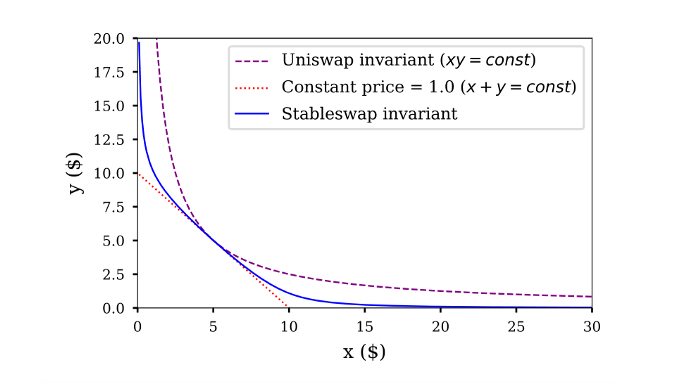

Curve作为一个基于自动做市商 (AMM) 算法的DEX,专为高效的稳定币交易而设计,它提出了一个与Uniswap V2恒定价格公式略有不同的不变曲线,称为“Stableswap Invariant”。

Invariant曲线的比较,来源:Curve白皮书

“Stableswap Invariant”是一种改进,可以使与价格挂钩的资产(如稳定币或不同版本的比特币锚定币)滑点最小。

Uniswap V2和Stableswap之间价格滑点的比较,来源:Curve白皮书

这一改进对于稳定币的大型交易者来说是非常有益,因为价格滑点降低直接带来更便宜的交易。除了最小的滑点之外,它还提供向不同流动性池提供流动性的费用收入。Curve的一个关键部分是Curve DAO及其治理代币CRV。CRV的可用性取决于CRV代币持有者可以选择新的流动性池、当前流动性池收益率或某些流动性池的收益率提升。此外,我们可以假设,由于没有永久性损失,资产与价格挂钩的流动性池的收益率提供了更安全的收益率,除非发生资产之间价格挂钩损失的致命情况,例如单个美元稳定币不对标1美元。目前Curve在以太坊、Polygon、Fantom和xDai四大网络上运行,其中大部分交易量和流动性来自以太坊网络,因此文中分析暂不包括其他网络。

Curve洞察

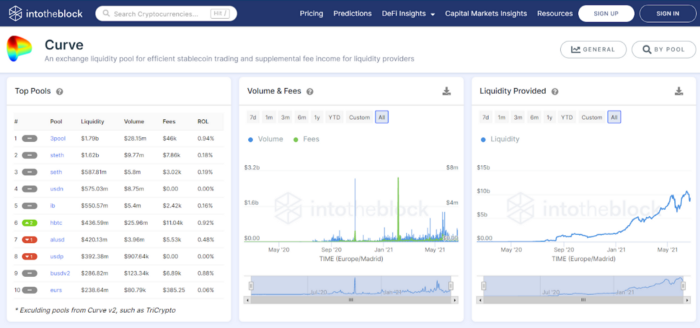

Curve数据页面分析,来源:intotheblock

Top Pools图表显示了Curve上流动性最强的池。每天记录交易量和产生的费用指标。ROL(流动性回报率)对于很多人来说可能是一个不太常见的指标,它代表了流动性提供者获得的每日收益(不包括CRV流动性挖矿奖励),该指标与Curve池中显示的“基本APY(每日)”百分比相同。

交易量和费用表记录了每项交易的每日金额。值得一提的是,交易量和费用都出现了两个峰值。该指标中有两个异常值值得解释,2021年2月9日的费用猛增与Yearn Finance池的漏洞有关。Curve团队采取了快速行动,没有资金损失;2020年10月26日的交易量激增与Harvest Finance的闪电贷攻击有关,其中相当数量的稳定币掉期涉及Yearn Finance保险库及其Curve池。

提供的流动性指标突出了自5月份加密市场下跌以来Curve的快速恢复,TVL增长了50%。这显示了Curve网络的增长力,因为当加密市场存在价格不确定性时,更多的投资者倾向于稳定币收益率的市场中立策略。自2021年初以来,Curve的TVL增长了7.5倍,逼近110亿美元大关。

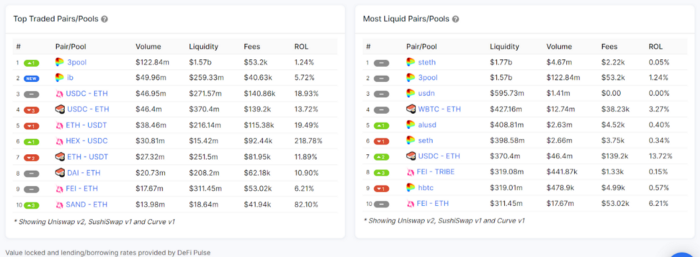

正如我们的DEXes分析所示,在撰写本文时,流动性和交易量最大的池来自Curve(不包括Uniswap V3数据)。每日交易量超过1亿美元的3pool(DAI、USDT和USDC),在流动性方面,steth(ETH和stETH)和3pool的流动性均超过15亿美元,使Curve外流动性最大的池中的可用流动性增加了两倍。

顶级流动性池排名

大多数交易对包括三种主要稳定币(USDT、USDC、DAI)中的一种。因此,交易者通常需要以最小的滑点进行交换,以保持流动性,这从3pool在我们排名中显示的交易量中可以看出。

steth池提供的高流动性表明整个生态系统对以太坊2.0及其PoS共识机制的信心。这是一个关键池,用于在ETH质押时保持DeFi生态系统中的流动性,而不会带来锁定期或最低质押金额要求的不便。

Curve各资金池分析

此外,本分析版本为每个资金池提供高级指标,为流动性提供者和交易者等提供有价值的数据。可以从此处选择Curve V1当前可用的所有池,并提供每小时数据分辨率。以下是按池划分的一些关键指标以及如何使用它们。

可用的第一个图表是以美元计算为某个池提供的总流动性。对于寻求进行大型稳定币掉期的交易者来说是选择流动性尽可能高的池。考虑到最小的滑点成本,与流动性较差的池相比,在高流动性池中进行交易的结果将更加经济。更高的流动性池意味着平均而言成本更低的交易。

3pool历史总流动性图表

接下来我们可以找到交易量图表,其中包括作为辅助数据的费用。在下面的图表中,我们可以看到Iron Bank (CREAM v2) 导致的交易量增加。该指标可以了解哪些池在交易者之间越来越有吸引力,从而可以获得更好的费用回报。

Iron Bank池历史总流动性图表

前两个指标用作另一个高度相关指标的输入:流动性利用率。这是Curve设计的关键指标之一,计算为特定池的交易量与流动性的比率。流动性利用率飙升意味着该池已按预期工作,在执行大宗交易时最大限度地利用流动性,并最大限度地降低价格滑点。高效且受欢迎的池往往会出现流动性利用率激增的情况。

3pool历史流动性利用率图表

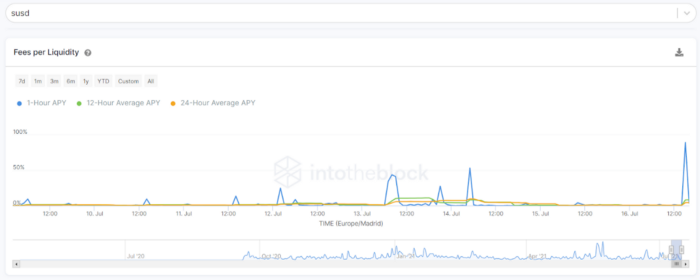

在检查池收益率时,我们发现绘制它们随时间变化的图表很有用。因此,每个流动性图表的费用包括流动性提供者收取的费用,但不包括CRV代币挖矿奖励。它类似于之前解释的ROL指标,但通过将每日数据从每小时显示到12小时,提高了精度。该指标通常在Curve中称为基准APY。比较不同的APY时间范围有助于控制由短期APY峰值引起的不切实际的期望。

Susd池按流动性图表计算的小时费用

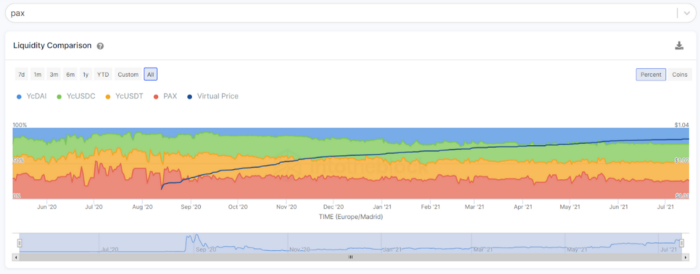

不仅APY指标与衡量流动性池的效用相关,流动性比较对于了解池代币组成如何随时间变化也很有价值。流动性池健康的标志是拥有均衡的资产组合。如果池中的一项资产较池中其他资产的百分比显着增加,则意味着市场对其的需求较低,这可能反映在相对价格折扣上。在稳定币价格取消挂钩的假设情况下,池中未挂钩的稳定币的百分比将增加直到100%。虚拟价格是指LP代币的价格,它是池中资产价格乘以池产生费用乘数的函数。

Pax池历史流动性比较图表

CRV代币是Curve协议中的一个关键因素,CRV流动性挖矿大大提高了LP的收益。对我们来说,提供这个指标很重要,这样可以随着时间的推移比较收益率,并可以预测未来可能的回报。Staking Rewards APY图表计算从CRV流动性挖矿中获得的年化费用奖励,不包括提升(锁定流动性)。第二个指标称为Gauge Relative Weight,它表示分配给该池的CRV奖励的总百分比,由Curve DAO的治理决定。

3pool 6个月Staking Rewards APY图表

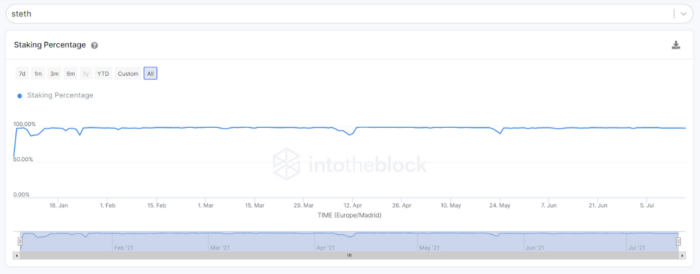

与此密切相关的是,Staking百分比指标计算了每个池中为获得CRV流动性挖矿奖励而质押的LP代币的百分比。高质押百分比意味着大多数LP代币都被质押,并且很可能是它们提高收益的最佳用例,而在可以将LP代币存入另一个池中,可能会看到低于100%质押百分比。

Steth池质押百分比图表

在了解这些提供流动性的指标之后,我们可以更深入地研究这些池显示的交易数据。在代币交换流程图,每个池资产一个图表,该指标提供了一个池中发生的历史交易活动,显示了将一种资产换成另一种资产的兴趣。对于热门资产,该指标将从交易者的角度显示低利息资产的持续流出和持续流入。

Steth池掉期流程图

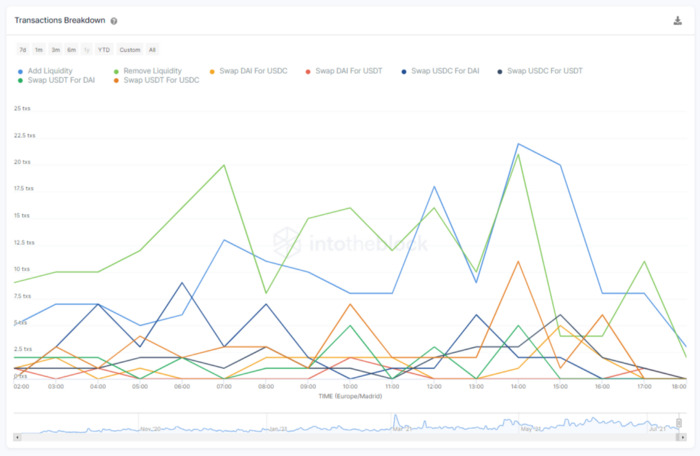

相同类型的数据可以绘制流动性变化图表。例如,在3pool的情况下,我们将每个资产的流动性变化分开:USDC、USDT和DAI。一些池对交换更有用,而另一些池对流动性提供者更具吸引力。掉期交易流有助于量化交易量,但通过区块链交易进行计算和分类可以更好地衡量交易量。交易细分图表允许快速检测区块链中每个池中发生的所有活动。这有助于用户把握全局,剖析每个池的当前或历史用例。

3pool交易明细表

小结

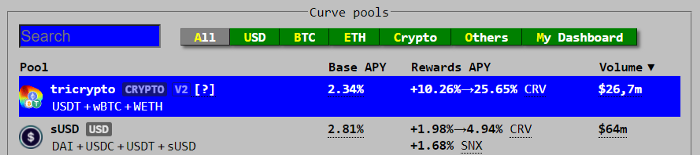

上述分析版本中按池和池资产分类,涵盖了流动性、交易量、赚取费用等。希望这些数据能够帮助Curve流动性提供者更好地分析协议并找到理想池以最大化收益。6月初,Curve发布了V2版本,部署了一个名为Tricrypto的池,其中包含三种代币:USDT、wBTC和WETH。V2版本利用新算法提供通用资产(如ETH/WBTC交易对)的交易功能,新的资金池依靠由指数移动平均线(EMA)并结合联合曲线等模块实现的内部预言机来进行资产间兑换。Curve团队表示,V2版本将给交易者和流动性提供者提供更有效的产品。新算法将创造比Uniswap高5至10倍的流动性,也将为流动性提供者创造更高的利润。

Tricrypto池界面

值得一提的是,非挂钩资产池会产生不同的风险,Tricrypto通过诱人的APY吸引了DeFi领域的许多人的注意力,未来将会密切关注Tricrypto发展。

- 免责声明

- 世链财经作为开放的信息发布平台,所有资讯仅代表作者个人观点,与世链财经无关。如文章、图片、音频或视频出现侵权、违规及其他不当言论,请提供相关材料,发送到:2785592653@qq.com。

- 风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。

- 世链粉丝群:提供最新热点新闻,空投糖果、红包等福利,微信:juu3644。

MASON WEBS

MASON WEBS