2022Q1海外矿山季报点评:拐点已见,等待矛盾积累

本文源自:东证衍生品研究院

报告摘要

走势评级:铁矿石:看跌

报告日期:2022年05月05日

★前言:矿山一季报发布,长期平衡表修订

4月末以来,包括四大矿在内的主流矿山陆续发布其一季度运营报告,我们采用矿山运营数据对平衡表进行更新。结论上,与我们一季度报告一致,铁矿供应端二季度开始季节性恢复,下游铁水大概率筑顶,铁矿基本面最好的时间正在过去。但考虑发货量恢复较慢,5月国内港口库存仍将去库,铁矿短期矛盾尚不突出。矿价趋势性下跌需要等待成材端矛盾积累/自身供应超预期恢复。现货仍在降库但长期预期转弱,铁矿9-1正套可长期布局。

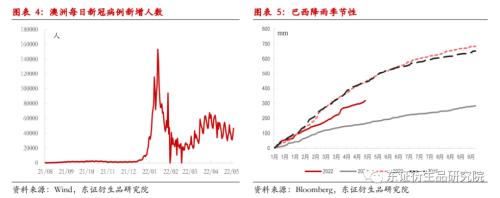

★Q2矿山发货量季节性回升,但疫情扰动下难有集中增量

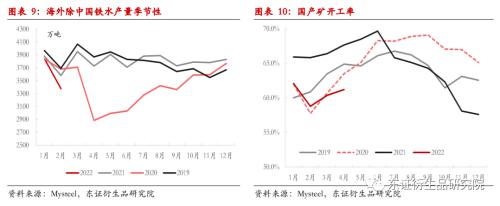

受巴西降雨、澳洲疫情影响,2022年一季度矿山投产项目和发货量明显低于预期。但随着二季度发货环比回升,整体供应端逐渐宽松。从高频数据看,巴西发货量自4月末开始快速回升。年度产量目标上,Vale、BHP和Rio维持其年度发货目标。FMG小幅上调其22年财年发货目标从1.8-1.85亿吨到1.85-1.88亿吨。考虑国产矿和印度矿等减量,预计铁矿2022年全年产量较2021年小幅下滑约1000万吨。但需要注意的是,疫情影响,矿山扩产/置换矿区速度同样受到扰动,导致供应端难有集中增产释放。

★基本面长期见顶,但短期矛盾仍不激烈

需求方面,我们维持一季报观点,国内4月末以来的233-235万吨/天日产铁水量已经触及阶段性顶部。供应季节性回升,铁水见顶,铁矿基本面最好的时间段已经过去。但回到短期市场,由于4月份海外发货量偏低导致5月份国内到港量不高,叠加内矿受疫情影响产量难以回升,5月国内港口库存大概率仍有800-1000万吨左右去库。铁矿现实矛盾尚不激烈,需要等待终端钢材压力积累/供应端明显增量。铁矿9-1正套可长期布局。

★风险提示:

国内疫情,需求变化,钢铁控产量政策

报告全文

我们在4月初发布的铁矿石季报中,通过航运数据预估了各大矿山发货量,并以此推演后市平衡表。4月末以来,包括四大矿在内的主流矿山陆续发布其一季度运营报告,我们使用矿山运营数据对平衡表进行更新。

结论上,与我们一季度报告一致,铁矿供应端二季度开始季节性恢复,下游铁水大概率筑顶,铁矿基本面最好的时间正在过去。但考虑发货量恢复较慢,5月国内港口库存仍将去库,铁矿短期矛盾尚不突出。矿价趋势性下跌需要等待成材端矛盾积累/自身供应超预期恢复。现货仍在降库但长期预期转弱,铁矿9-1正套可长期布局。

1

Q2矿山发货量季节性回升,但疫情扰动下难有集中增量

整体来看,受巴西降雨、澳洲疫情影响,2022年一季度矿山投产项目和发货量明显低于预期。尤其是Vale,受持续降雨和采矿许可证更新影响,2022年一季度发货量仅有5360万吨,同比下滑约20%。但考虑矿山发货量一季度季节性偏低,随着二季度发货环比回升,整体供应端逐渐宽松。从高频数据看,巴西发货量自4月末开始快速回升。

年度产量目标上,Vale、BHP和Rio尚未修改其年度发货目标。但考虑一季度表现不佳,后期有一定概率对其年度目标进行下修。FMG小幅上调其22年财年发货目标从1.8-1.85亿吨到1.85-1.88亿吨。考虑国产矿和印度矿等减量,预计2022年全年产量较2021年小幅下滑约1000万吨。

疫情以来,矿山扩产/置换速度同样受到扰动,导致供应端难有集中增产释放。以FMG的Iron Bridge项目为例,此前该项目计划初始计划在在2022年年中投产,后在21年2月推迟至2022年年底。22年一季度,其投产时间再次推迟至2023年一季度。力拓的置换矿区Gudai-Darri同样如此,该项目原计划在2021年年末投产,因疫情等因素推迟至2022年二季度。力拓置换矿区投产延迟,直接导致主流PB粉和PB块产量偏低。

2

供需长期见顶,但5月短期矛盾仍不激烈

需求方面,我们维持一季报观点,在终端需求未见明显起色之前,国内4月末以来的233-235万吨/天日产铁水量已经触及阶段性顶部。海外环欧洲需求的钢材出口市场同样见顶,预计除中国外铁水产量小幅负增长。供应季节性回升,铁水见顶,铁矿基本面最好的时间段已经过去。但回到短期市场,由于4月份海外发货量偏低导致5月份国内到港量不高,内矿受疫情影响产量难以回升,5月国内港口库存大概率仍有800-1000万吨左右去库。铁矿现实矛盾尚不激烈,需要等待终端钢材压力积累/供应端明显增量。

3

风险提示

国内疫情,国内外需求变化,钢铁控产量政策变化。

- 免责声明

- 世链财经作为开放的信息发布平台,所有资讯仅代表作者个人观点,与世链财经无关。如文章、图片、音频或视频出现侵权、违规及其他不当言论,请提供相关材料,发送到:2785592653@qq.com。

- 风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。

- 世链粉丝群:提供最新热点新闻,空投糖果、红包等福利,微信:msy2134。

路安

路安