【中本聪】分析 | 一文读懂加密资产借贷市场现状

出品丨Gwave集富

共2398字,约需8分钟阅读时长

“今年8 月,Binance 公布其新的加密货币借贷平台 Binance Lending。该平台的吸引力在于出借人将获得高达 15% 的 BNB、USDT 和 ETC 等年化利息。首轮认购在不到 20 秒的时间里就被那些急于锁定自身加密资产的出借人认购。此前,Bitcoin.com与加密货币借贷平台 Cred 合作,Cred 平台允许借款人通过抵押加密货币资产来获得法币贷款。”

加密资产借贷市场兴起的原因有哪些?市场规模发展如何?市场中有哪些玩家?竞争格局如何?

以下,笔者将从市场动机、市场规模、上下游现状等多个维度对加密资产借贷领域逐一分析。

一、加密资产借贷市场发展动因:技术推进、获取流动性、短暂性法币需求

在2018年下半年经历“寒冬”后,加密货币借贷市场的火热在熊市下突显,舍不得将币套现,却需要法币维持日常开支或者开展新的投资。于是,加密资产借贷就成了提升用户资产安全和降低风险的首选。

其市场兴起的动机主要来自三方面:

技术带来的业务重塑:区块链自身透明性特质对金融业务逻辑的重塑,即改变了借贷流程中各个角色合作关系和数据获取的方式,推动了加密借贷市场的发展。

获取流动性:看好加密货币市场的投资者,不舍得把手中的币卖掉,但是又需要现金周转,于是把币质押给加密借贷平台和机构,以此来获得流动性。比如:区块链企业主需要发工资、矿工需要交电费。

短暂性法币需求:随币价的波动,一些人出现需要将加密货币换为现金生存但又不想卖掉数字资产的流动性问题,加密货币借贷市场产生了巨大的需求。于是,也逐渐涌现出一些致力于满足这些短缺性需求的产品。

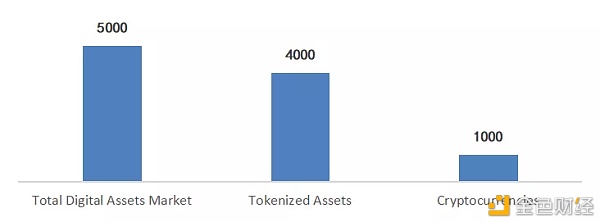

二、市场体量:全球加密货币借贷市场规模达近50亿

数据来源:LAT Crypto Research estimates

根据LAT Crypto Research预测数据,预计到2025年,加密货币市场规模将达到1000亿美元。也就是说,虽然目前加密货币借贷借贷市场仍处于萌芽期,但未来却蕴含着巨大的增长空间。

根据Graychain2019年Q2公开数据显示,目前全球加密货币借贷市场规模已高达47亿美元,发生的借贷笔数为24.4万笔。但值得注意的是,年利息收益仅为8600万美元,即利润率仅为1.86%。

三、市场模式:按质押模式分为三种

从目前加密借贷产品的业务类型来看,基本可以被分为三类:以法币质押借贷加密货币,以加密货币/矿机质押借贷法币,以加密货币/矿机质押借贷加密货币。

法币质押,借贷加密货币:主要面向有交易数字资产套利意愿的机构投资者。优质质押物稳定,风险较小,手续费会相对较低,质押率一般为83%,扣除17%手续费。

加密货币/矿机质押,借贷法币:主要面向借贷法币,在不放弃加密资产所有权的同时需要流动性资金的主体,其中6成以上为矿圈。但因为加密货币波动大,其相对风险也大,手续费往往更高。

加密/矿机质押,借贷加密货币:主要群体为借贷加密货币,有短期套利需求的个人投资者、机构交易者。其所需质押的加密货币和矿机一般是能够获得资金价值的2-3倍。

目前来看,需求最高的产品类型是加密货币和法币之间的借贷,加密资产间借贷相比较为小众,主要集中在矿圈。

四、市场玩家:矿圈为主,占比六成

目前加密货币借方主要为量化团队、对冲基金和积极交易者,贷方主要为资产管理者、家族企业级高净值投资者。

上游:资金供给方资金供给方主要来自资产管理者、传统金融机构、家族办公室以及高净值个人用户,其出借动机主要是寻求稳定的低风险收益。

比如,有些圈外的高净值用户,也对加密货币借贷模式非常感兴趣,这些高净值用户会作为出资人,为平台提供放贷资金,获得利息。其目的是借出长期持有的资产,寻求稳定低风险收益。平台贷款资金的募集方式包括平台自筹和公开募集。

下游:资金需求方目前数字货币抵押借贷市场中,60%都来自矿圈,主要分为这么几类:矿圈、个人投资者、量化团队、对冲基金。

这一群体需要用矿机扩大生产,日常交电费,运营等,但又需要流动资金来运转。其资金规模大概在几百万到几亿美元。另一方面,投资者的“配资”需求,也撑起部分数字货币质押借贷业务。

五、竞争格局:更多用户聚焦头部平台

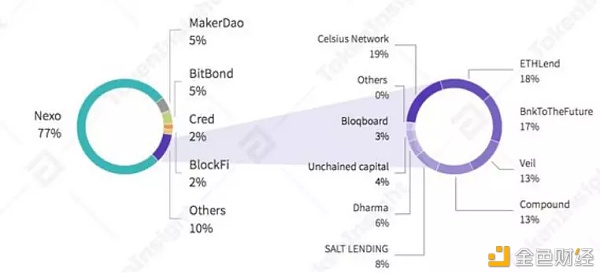

数据来源:TokenInsight,借贷平台月度用户访问量占比

根据TokenInsight数据,2019年Q1,借贷类平台用户数呈持续增长态势,2月份增速高达268%,3月份增速虽有所下降,但仍达到60%。这说明用户对加密货币借贷市场热度在持续升温。TOP5借贷平台集中了90%的用户。其中Nexo一家独大,占比约为77%,其次是MakerDAO和BitBond,各占约5%。

以下笔者以NEXO为例,做简单介绍。NEXO提供法定货币 (支持 45 种以上法定货币) 信用额度,支持用户以BTC、ETH、NEXO、XRP、BCH、BNB、LTC、LXM 8种加密货币作为质押物。

利率:利息从5.9%每年起计,不设最低还款额。

质押率:BTC约为50%。

流动性:对于贷款方,提供的流动性相当低,因其需要在相当长的时间内保留用户资产,以便为信贷额度提供担保,并获得足够的利润;对于借款方,提供流动性相当高,其整个产品专注于快速提供高流动性资金。

资金来源:主要来自本国(瑞士),包括Arrington XRP Capital 和一些来自欧洲和瑞士的私人区块链公司,以及其他币圈里的高净额人群,大多是矿工、项目方或者资深玩家。

资金去向:加密货币投资者、对冲基金、矿工、ICO、加密货币交易所、代币资产持有者。

偿还方式:

以法币偿还(目前支持美元,欧元和日元);

以NEXO代币偿还贷款(可获得利率折扣);

通过销售Nexo钱包中部分加密资产来偿还;

如果逾期未还款,Nexo可以按照贷款合同的约定获得存储在用户Nexo钱包中的加密货币。

规模:10+亿美元即时贷款申请(数据源自Nexo官方)。

核心竞争力:拥有可以实时进行资产监控、贷款设置、还款分析、自动通知、数据分析和钱包维护的独立系统Nexo Oracle作为技术支持。

除了国外的NEXO,国内的借贷领域玩家还包括:Babel Finance、Mathrixport、COBO等。

这些平台的质押率一般在50%-80%,利率达到12%-18%。市场上流通的多数为BTC,BTC的抵押借贷率是70%,ETH, LTC等主流货币,借贷率为50% 。

除此之外,信任也已成为加密资产借贷领域的一个问题。目前还没有一个完善的规章制度来规范质押人和平台方的交易。各个平台都会要求用户将加密货币打到平台自己的地址上,完全掌握了这些加密货币。也就是说,在加密货币暴跌的时候,平台方担心质押人欠钱不还,在加密货币暴涨的时候,质押人担心平台方卷币跑路。

结语:根据Graychain的预测数据,预计到2025年,加密货币市场规模将达到1000亿美元。由此衍生出的加密资产借贷市场将非常可观。?而随着加密货币产品的质量和多样性不断提升,加密货币借贷服务正在受到越来越多的关注。

- 免责声明

- 世链财经作为开放的信息发布平台,所有资讯仅代表作者个人观点,与世链财经无关。如文章、图片、音频或视频出现侵权、违规及其他不当言论,请提供相关材料,发送到:2785592653@qq.com。

- 风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。

- 世链粉丝群:提供最新热点新闻,空投糖果、红包等福利,微信:msy2134。

JSUVYdQq

JSUVYdQq