DeFi+云计算,如何定义去中心化金融市场新风向? | 火星总编时刻No.95

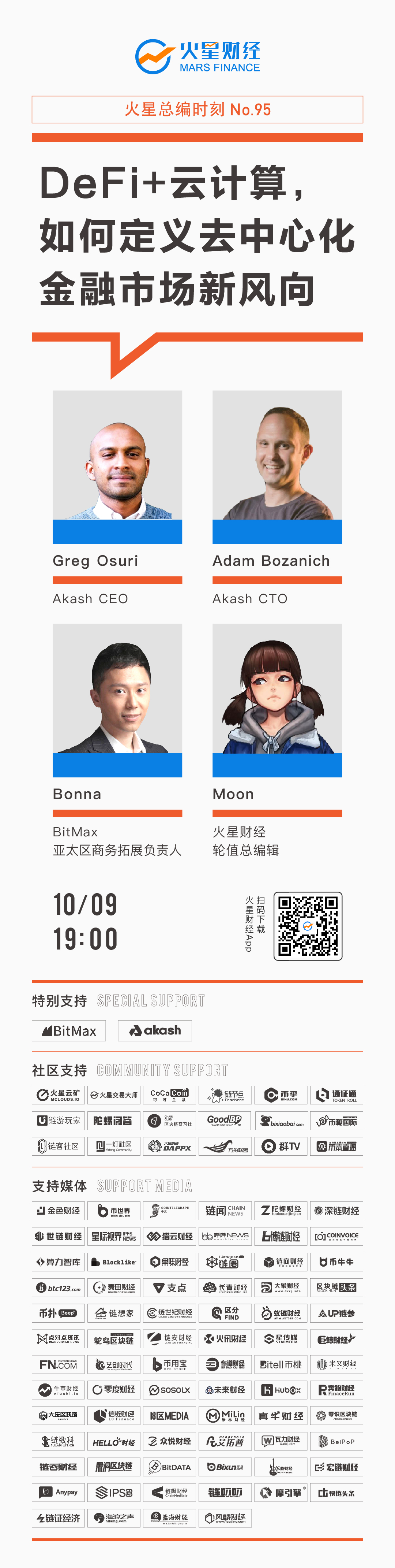

10月9日19:00,火星总编时刻第95期在火星社群展开,对话主题「DeFi+云计算,如何定义去中心化金融市场新风向?」,由火星财经轮值总编辑Moon对话BitMax亚太区商务拓展负责人Bonna、Akash CEO Greg Osuri和Akash CTO Adam Bozanich,通过问答的方式,将行业内近期最热的内容呈现在你眼前。

本期嘉宾:BitMax亚太区商务拓展负责人Bonna、Akash CEO Greg Osuri和Akash CTO Adam Bozanich

本期主持人:火星财经轮值总编辑Moon

火星总编时刻嘉宾核心观点:

Bonna:1、对于目前的项目来说,上线交易这一件事情并不能真正给项目方提供价值,真正有价值的是来自各个方面的生态协助,包括成为项目方的节点,提供宣发、社群上的服务。

2、流动性挖矿和高额补贴更多是短期性的,长期很难持续,并且跟币价高度相关,这也是我们近期看到大量的DeFi项目的挖矿收益呈现大幅下滑的一个原因。

3、未来,更低成本的DeFi将慢慢成为现实;更丰富的资产将进入DeFi领域;更多的业务形态将会出现。

Greg:1、消费者对吞吐量需求增加,智能手机在全球范围内激增,应用程序快速开发以及DevOps服务器管理高昂成本的推动下,到2022年,云计算(互联网的骨干)预计将成为3700亿美元的产业。

2、DeFi将在金融领域崭露头角有两个主要原因:(1)DeFi的可组合性提供了无限的可能性;(2)开放的系统能够实现大规模的采用。

3、DeFi发展的未来是不受审查的,不受监管的且不可阻挡的。

Adam:1、评估云平台的三个标准是:成本、能力、生产力。

2、DeFi将会像我们在开源程序中看到的那样,进行更多的创新。

3、在未来,我们将看到不动产开始在DeFi合同中体现出来。

以下为对话内容实录(Greg和Adam均使用英文,以下文字为中文翻译):

Moon:首先请三位嘉宾做下自我介绍。

Greg:我是Greg Osuri,Akash Network的首席执行官。同时我是应用经济学家和计算机科学家。

2011年,我创立了AngelHack(天使黑客),将Hackathons(编程马拉松)推向大众,并拥有15万人规模、平均年龄26岁的全球开发者社区。2013年,我在AngelHack的帮助下启动了Firebase(一家实时后端数据库创业公司)。

我对云计算的贡献包括在2015年帮助Kubernetes(是一个开源的,用于管理云平台中多个主机上的容器化的应用)设计多云功能。Kubernetes目前正被80%的云使用。

Adam:我是Adam Bozanich——在硅谷初创公司的工程领域工作多年(从安全研究到“大数据”),Greg和我意识到DevOps目前的形式对我们的行业来说是不必要的负担(DevOps是一组过程、方法与系统的统称,用于促进开发、技术运营和质量保障部门之间的沟通、协作与整合)。DevOps工具很麻烦,成本太高,而且创新受到每个云提供商可用特性的限制。

为了解决这些问题,我们着手建立一个平台,使我们的生活更轻松,同时也使创造性的、新颖的部署方案成为可能。第一步是构建一个多云部署平台,然后是部署到任意数据中心的能力,最后是部署到“edge”——分布在世界各地的大型服务器集。

我们意识到,构建平台容量的最佳方法是为计算创建市场,市场将需要透明和强大,并在全球范围内扩展。而区块链是最契合的选择。

Bonna:大家好,我是来自BitMax.io交易平台的亚洲区业务拓展负责人,朱翊邦,主要负责资产端合作。除此之外,我还负责BitMax创新型业务的设计和推广,例如我们的liquid staking service,以及最新上线的defi挖矿产品。

Moon:第一个问题,我想请Greg来回答:我们了解到,Akash是全球首个去中心化的云计算平台。在当前市场上,Akash平台是非常创新的,许多人对此缺乏了解。你是否可以介绍一下Akash和去中心化云计算平台?

Greg:在消费者对吞吐量需求增加,智能手机在全球范围内激增,应用程序快速开发以及DevOps服务器管理高昂成本的推动下,到2022年,云计算(互联网的骨干)预计将成为3700亿美元的产业。

目前,四大云服务提供商(亚马逊网络服务、谷歌云、微软Azure和阿里巴巴云)控制着71%的市场份额。

作为一个定价效率低下和反竞争的集中市场,中心化的云服务提供商正在扼杀创新、可选择性和灵活性。

由于技术集成和采用的复杂性,少数的个例缺乏价格优势,因此去中心化云服务平台在市场上失败了。

此外,DeFi和去中心化项目的增长受到交易成本高,可延展性和中心化云服务平台上的安全风险的限制。

凭借先进的集成技术和独特的放样模型来加速采用,Akash将是一个更快、更高效、更低成本的云服务平台,为DeFi、去中心化项目和高增长公司构建更快、更高效、成本更低的云服务,并提供前所未有的规模、灵活性和价格表现。

我们的平台成本比市场低10倍,可与所有云服务提供商和运行在云上的所有应用程序兼容,很容易与公司现有的技术堆栈集成。

作为世界上第一个去中心化的云计算平台,Akash在840万个数据中心中利用了85%的未充分利用的云容量。

Akash让任何人都可以安全地、轻松地买卖云计算服务。

Moon:目前来看,市场上对于云计算的需求点主要在哪里呢?

Adam:由于Akash是一个通用平台,可以支持广泛的用例。根据我们的市场调查,我们发现评估云平台的三个标准是:成本、能力、生产力。

Akash的平台为当前使用云的客户提供了一套独特的价值主张:

1、成本优势:成本比市场低10倍

2、广泛的使用案例:满足主流市场需求,并可与现有技术堆栈配合使用

3、互操作性:提供对其他去中心化服务的访问,并支持多币种

我们的目标是DeFi、去中心化组织和应用程序,以及机器学习/人工智能公司,因为它们是高增长行业,对性价比、灵活性和规模的需求最大。

此外,我们在美国发现了2000家机器学习/人工智能公司,每年花费50万到500万美元在这一方面,其中仅旧金山就有480家,市值48亿美元。

所以市场需求是非常大的。

Moon:接下来,我们聊聊与BitMax有关的话题。此次和BitMax的合作是如何达成的?可以说明一下这次合作的细节吗?

Greg:我们做了一个[数据驱动的决定],代币上市策略与BitMax保持一致是有原因的——BitMax拥有最好的IEO上市平台。

在BitMax您可以查看:

1、项目过往业绩的列表

2、交易量

3、流动性

4、辅助服务

5、社区规模

我们对他们成功引进和推出代币项目,以及他们的产品和创新速度印象深刻。我们花了几个月的时间来评估,到目前为止,BitMax符合我们的所有标准。

Moon:BitMax以发掘优质项目而著称,并且在交易所上线了许多不错的项目,都有非常良好的市场行情。BitMax是如何发掘项目和筛选项目的?

Bonna:这个问题,我们是这样考虑的:一直以来我们都没有把自己当做一个交易所来看待,而是用一种战略顾问和赋能者的角色切入来跟项目方,尤其是首发的项目方进行深度合作的。

对于目前的项目来说,上线交易这一件事情并不能真正给项目方提供价值,真正有价值的是来自各个方面的生态协助,包括成为项目方的节点,提供宣发、社群上的服务。又例如针对DeFi项目,我们又会通过自己的各种产品形态,例如DeFi挖矿等,真正给项目方的DeFi协议带去用户和资产。

对于发掘和筛选项目:

我们一直是有着一个结构化的流程,它比较严格,我们对于项目的基本面和项目与我们交易所的协同性,是有严格的考量的。BitMax并不会大量上线项目,而是尽可能把资源贡献到一些我们认为最有价值和潜力的项目上去。并且,我们喜好从早期介入项目,从一开始就与项目陪跑。Akash项目其实是我们非常早期就已经介入了,一起度过了大概半年多的历程。

Moon:这次选择和Akash合作,并且全球首发AKT的原因是什么,你们看重Akash哪些点?

Bonna:看重Akash的原因有很多:

1、我们觉得一个项目最核心的一点还是团队,Akash团队是我们接触下来非常靠谱、负责的一个团队,也是一个抱有非常开放的合作心态的团队,这是我们最为看重的一点;

2、另外Akash也是COSMOS生态之中的重点项目,我们发现他的投资人都是生态里面的很多重要参与者,而并非是很多财务驱动,这是我们看到的另一个非常独特的点;

3、另外,我们与团队一起在AKT的经济模型上、代币等等方面一起做了很多的协作和努力,我们认为AKT是能捕捉到价值的,并且是合理的;

4、最后,Akash的价值主张也是我们看好的一个领域。

Moon:关于这次BitMax全球首发上线AKT并进行拍卖的活动,你可以和大家分享一下规则和细节吗?

Bonna:我们一直是采用拍卖的形式协助项目方进行最后一轮的公募,将代币分发给社区用户。我们的拍卖分成了两个独立进行的板块:“限价拍卖”和“自由竞拍”两种并行的模式,两种模式均存在固定数量的份额,供用户参与竞拍,将会产生非常有趣的价格发现效果:

1)“限价拍卖”:限价竞拍模式设有最低和最高竞价限制。

用户可出价480 USDT + 最高7,500 BTMX(或75,000 BTMXP)参与拍卖,以竞拍2400枚AKT,总共有600份,可供600个用户获得。拍卖活动结束后如果超过600名用户同时出价480 USDT + 7,500 BTMX(或75,000 BTMXP),则以摇号抽签方式,随机抽取最终竞拍成功用户。

2)“自由竞拍”:自由竞拍模式设有最低竞价,无最高竞价限制。

用户出价480 USDT + 任意数量的BTMX或BTMXP参与拍卖,以竞拍2400枚AKT,总共有100份。拍卖活动结束后出价最高的前150名用户赢得拍卖品,并以第150名用户的出价作为拍卖品的最终竞拍价。BTMX/BTMXP出价越高,赢得拍卖品的概率越大。

具体的拍卖规则,可以参见:

1)拍卖页面:网页链接 (PC端)

2)拍卖公告:网页链接

Moon:你认为最近几个月DeFi在全球范围内掀起热潮的原因是什么?

Greg:去中心化金融正在改变金融业,到2020年,由于DeFi带来了仅在DeFi领域才有的新颖机会,例如闪电贷,预计到2020年将达到26.5万亿美元。在我看来,DeFi将在金融领域崭露头角有两个主要原因:1、DeFi的可组合性提供了无限的可能性;2、开放的系统能够实现大规模的采用。

Adam:Greg介绍了我对这项技术感兴趣的大部分内容。除了他所说的,我对资金和投资在透明环境中的可编程性感到兴奋。它让我想起了开源的兴起,我相信DeFi将会像我们在开源中看到的那样,进行更多的创新。

Moon:在你看来,近期火爆的DeFi和DEX是否对中心化交易所造成了影响?在这次DeFi浪潮下,BitMax做了哪些策略和规划?

Bonna:DeFi和DEX对于中心化交易所,或者说CeFi生态一定是有影响的,这个影响,有短期也有长期,因此我认为策略和规划上也是有两大块:

短期来看:

大部分DeFi项目在流动性挖矿,或者说用户补贴上,对于资金流向的一个影响,很多DeFi项目提供的存币生息,我们能看到达到了非常高的程度,这使得很多中心化交易所或者平台提供的一些类似的结构化理财、借贷产品的收益失去了一定的吸引力。不过我们也知道,流动性挖矿和高额补贴更多是短期性的,长期很难持续,并且跟币价高度相关,这也是我们近期看到大量的DeFi项目的挖矿收益呈现大幅下滑的一个原因。

长期来看:

可持续的流动性挖矿,或者补贴作为冷启动,或者是治理代币的分发,作为这一种业态的另一方面,其实是值得关注的。以及AMM类DEX,在很多小项目,或者说早期项目的流动性承接上承担了很大的作用,也分流了一部分专注于投机性资产的交易平台的流量,因为吃不到第一块肉了,间接迫使这一类交易所疲于奔命,只求第一时间能上线各类资产。是好是坏,大家看法不一。

从我们的策略角度来说,1、我们是看好dex这一种业态的,无论是AMM模式,还是订单簿模式,不过,大家承担的职能是不一样的,各有利弊,未来的趋势是相互融合,共同构筑起整个Crypto市场的流动性,因此我们更多会倾向于合作、融合,让DEX和CEX的流动性能够进行融合,去跟这一类的项目也好,或者基础设施进行协作,包括暗池,包括聚合器等等。

2、具体对于流动性挖矿,我们更多看到的是各个DEFI项目对于其在代币分发这一块的作用,以及目前很多DEFI项目,在寻求优化现有的模型,推出更为动态的,可持续的流动性挖矿或者补贴计划,因此我们仍旧看好这一种长期业态的存续,因而我们在产品形态上,开发了我们的DEFI挖矿产品,让用户可以直接在我们平台上参与到这些DEFI协议的挖矿,以及代币分发过程中。

并且,我们希望将DEFI挖矿(代币释放)和Staking(代币锁仓)两种产品结合起来,与部分项目方深度协作,让用户能够将挖出来的代币继续生息。产生一些意想不到的效果。

对于未来,我们做好了充分的准备。

Moon:展望未来,各位对于DeFi的发展有什么看法?

Greg:DeFi参与者(交易者、协议开发者和验证者)目前面临一系列不同的挑战和风险,包括:

1、 审查风险

2、过高的成本

3、可扩展性挑战

随着DeFi热潮的兴起,Stateless模式(如Uniswap或Aave)接口正呈上升趋势。这些接口在确保主权的同时,以指数级的方式改善用户体验,但由于它们托管在一个具有DNS名称的集中平台上,因此存在审查风险。目前,DeFi的开发非常昂贵,比如一个完整的以太坊节点就需要25000美元。这是作为GAS费返还给用户的。

在Akash上运行的DeFi前端和节点具有抗审查功能,并且成本显著降低,以太坊完整节点的运行价格为10000美元至15000美元。DeFi发展的未来是不受审查的,不受监管的且不可阻挡的。

Adam:到目前为止,DeFi主要专注于纯数字资产的金融领域。我认为在未来,我们将看到不动产开始在DeFi合同中体现出来——DNS、Compute、real Estate等等。

Bonna:1、更低成本的DeFi将慢慢成为现实,给例如Micro Lending,小微借贷等等场景创造基础。这是随着各类Layer 2 DEFI或者各类扩容解决方案,甚至一些例如波卡、COSMOS、Solana这样的扩展性更强的链生态的乘数有很大关系;

2、更丰富的资产,我们目前其实已经看到了,以太坊之外的资产,尤其是BTC,在不断进入DEFI,以及LP Token(流动性凭证),作为重要资产,在其他DEFI协议里进行嵌套和使用,未来,我们还会看到更多的资产,例如现实当中的资产,这个可能会以很多合成资产的形式出现,也可能是现实资产上链的形式而出现,还例如Staking中的资产,已经有不少项目在专注这一块了。

3、更多的业务形态,现在已经有借贷、去中心化的交易池、衍生品协议等等,未来还有更为成熟的保险、以及例如链上的信用积分等等,给非超额质押借款创造条件,也会有类似CDS这样的Credit Default Swap市场需求出现。

……

- 免责声明

- 世链财经作为开放的信息发布平台,所有资讯仅代表作者个人观点,与世链财经无关。如文章、图片、音频或视频出现侵权、违规及其他不当言论,请提供相关材料,发送到:2785592653@qq.com。

- 风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。

- 世链粉丝群:提供最新热点新闻,空投糖果、红包等福利,微信:msy2134。

火星总编时刻

火星总编时刻