关注影响宏观调控的三个政策变化

摘要:针对下行压力,前期宏观层已出台了多项宏观调控政策。5月23日国常会进一步宣布实施一揽子针对性强、有力有效的区间调控举措,内容涉及6方面33项措施,时隔多年后再度强调“区间调控”,表明除了稳增长,宏观调控已开始兼顾物价上升等其他潜在压力因素。此变化更加证实了当前经济运行的复杂性。区间调控思路形成于20

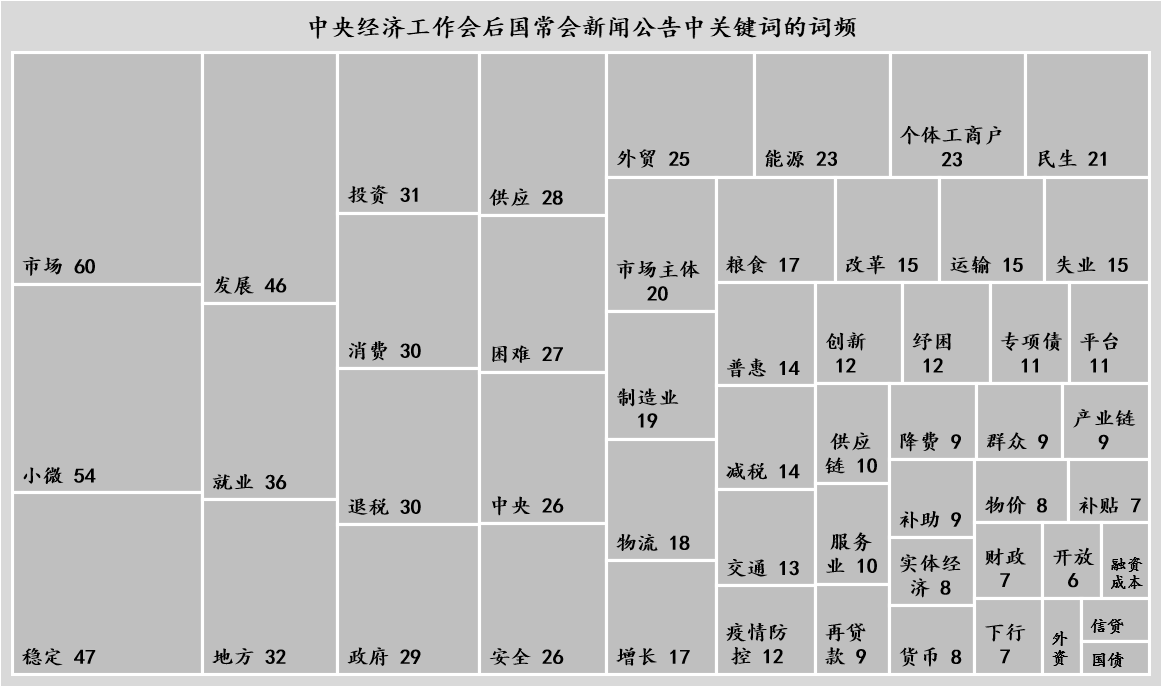

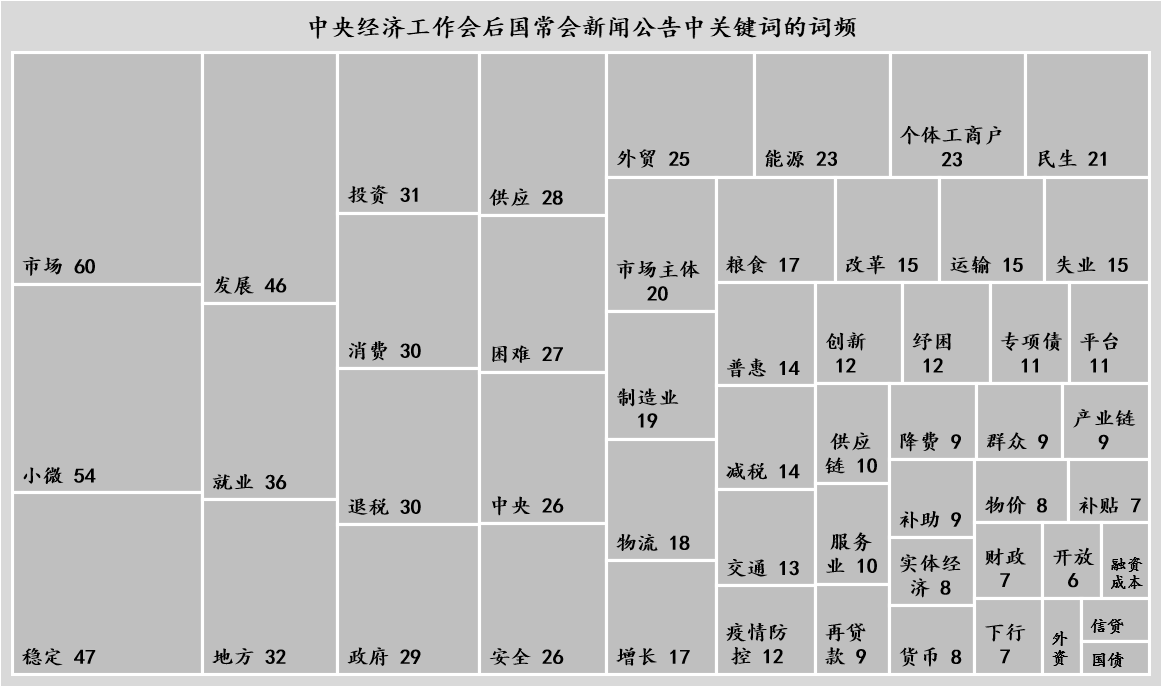

针对下行压力,前期宏观层已出台了多项宏观调控政策。5月23日国常会进一步宣布实施一揽子针对性强、有力有效的区间调控举措,内容涉及6方面33项措施,时隔多年后再度强调“区间调控”,表明除了稳增长,宏观调控已开始兼顾物价上升等其他潜在压力因素。此变化更加证实了当前经济运行的复杂性。区间调控思路形成于2013年,是指宏观调控要明确经济运行的合理区间,确定“下限”与“上限”,而当前宏观经济区间调控的下限无疑就是稳增长、稳就业,上限则是稳物价。鉴于当前经济运行依然面临诸多不确定性因素,稳增长难度增大,稳就业形势严峻,稳物价压力抬升,对政策效应的发挥提出更高要求,政策相应进入变化期。为此,我们结合各国在对冲疫情过程中的措施和机制(参见“大救助”系列),在对我国既定的宏观调控措施和机制的理解基础上,重点讨论了政策施力点、施策路径与政策预期差三个方面的变化。首先,关注政策施力点的变化。伴随去年12月中央经济工作会议明确 “我国经济发展面临需求收缩、供给冲击、预期转弱三重压力”,稳增长在宏观调控中的份量就在持续加大。今年一季度政治局会议进一步强调“我国经济发展环境的复杂性、严峻性、不确定性上升,稳增长、稳就业、稳物价面临新的挑战”,相应宏观层继续加大稳住经济基本盘的政策力度,与此同时政策施力点更加有所侧重。例如,去年中央经济工作会议后至今,国常会已累计召开了17次,小微与个体工商户等市场主体、就业等在国常会新闻公告中均属于高频词;在宏观政策措施中,退、减税的词频最高;制造业、能源、供应、物流、粮食等重点领域也是频频被提及。从17次国常会新闻稿中高频词出现的频率,反映出微观经济主体是被宏观层最为关注的,因此一揽子措施的施力点一定也在微观主体上。

图1:宏观层关注点的分布 数据来源:中国政府网

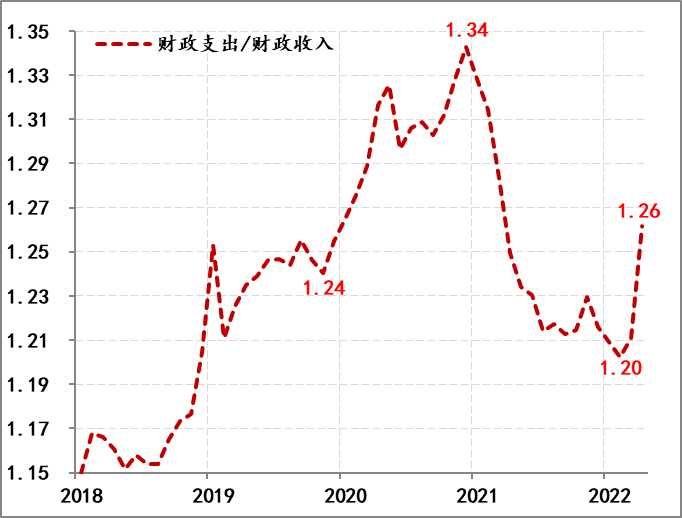

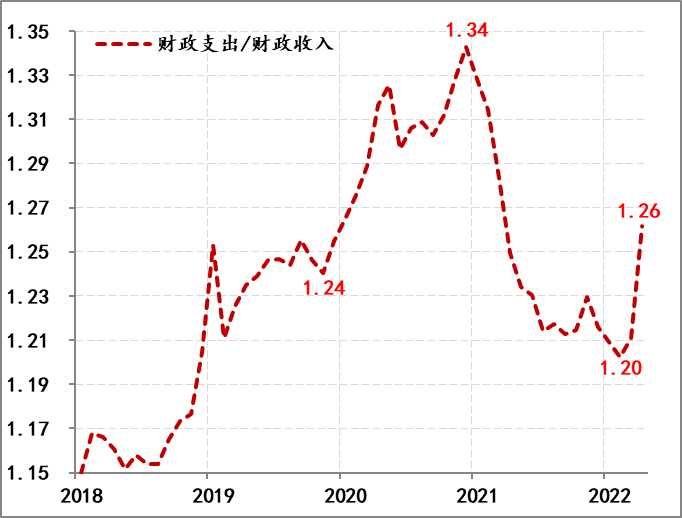

但即便是微观经济主体已被视作主要政策施力点,在不同的政策安排下,政策的实际效应也是完全不同的。例如,金融支持方面,包括延期还本付息,增加低息融资支持等在内的金融支持措施,更多体现是对微观主体流动性状况的帮助,因为所有的金融支持均属于债务性融资支持,微观主体最终还是要偿还本金和支付利息的,但当微观经济主体的现金流面临更大困难时,更多带来流动性改善的金融支持措施可能就无从着力了,这个时候更需要财政纾困的“兜底”。例如,财政纾困方面,发放补贴、增加失业救助以及退税等措施直接体现为微观主体现金流的改善,因为是财政资金,微观主体是无需偿还的。而同属财政纾困措施,减税、延期缴税等措施虽也会改善微观主体现金流,但这类政策是有条件的,如果微观主体的纳税税基都没了,此类政策就无从着力了。再例如,如果金融支持和财政纾困的政策对象更多是企业雇主,则政策帮助的环节无疑就是复工环节,但若企业复工与人员复产之间存在脱节,那么这类政策的效应就要打折扣,只有当复工复产同步性很强的条件下,该类政策的效应更好一些,所以当复工复产存在脱节时,政策对象直接为所有就业人员个体的话,政策效应则要好一些。另外,不同政策机制也会直接影响政策施力点。例如,针对传播速度更快的变异病毒,只有全社会尽可能地采取一致性行动,防疫的效率和效果才会更佳,因为每个社会成员的行为都具有很强的外部效应,而如何调动全社会的一致行动,很大程度上取决于全国性公共服务的供给能力,这类公共服务包括核酸检测、疫苗接种等,所以鉴于是全国性公共服务供给,因此支撑服务供给的资金更应由中央财政负担,如果此类资金分解到各地,各地因财力的差别很容易导致公共服务出现区域不均衡的结构性短缺,或会影响到全社会防疫行动的一致性,而且通过市场化机制有效引入社会性资金也是非常重要的一环,这些都需要在政策机制上做出细致的安排。列举上述四个事例就是想说明,每一项政策施力点的确立不仅事关政策能否发挥效用,更关系到政策的实际效果,而针对如此众多的不确定性,政策施力点只能更加灵活,相应产生的政策影响需格外关注。其次,关注政策实施路径的变化。与2020年疫情爆发初期相比,当前内外部经济运行的环境均已发生了明显变化,加之地缘政治格局的调整、外部金融环境的变化、内部疫情还时有散发、经济仍处疫后修复阶段等因素叠加影响,需要更加灵活、更有针对性的宏观政策来化解经济运行矛盾。因此,与疫情初期相比,宏观政策在施策路径有所调整就成为必然,但是政策路径调整后产生的直接影响和外溢性影响究竟如何,需要格外关注,相信政策部门也会对此变化予以仔细评估。例如,同样是积极财政政策,2020年在疫情爆发初期,更多依靠增加政府的财政支出。2020年财政年支出速度快速升至财政年收入速度的1.34倍,较疫情前提高了0.1倍。为了弥补财政收支缺口,当年财政赤字规模较上年增加1万亿至3.57万亿,财政赤字率提高至3.6%以上,另外还发行了1万亿元抗疫特别国债,并增加1.6万亿元地方政府专项债券。之后伴随疫情平稳,施策路径退出超常规财政支出,财支/财收的速度比也逐渐降至1.2倍,较2020年末下降了0.14倍今年春节后,按照靠前发力的要求,财政加快了支出进度,财支/财收的速度比开始回升,而伴随一揽子措施退、减税思路的进一步明确,今年退税减税规模将达2.64万亿,后期财支/财收的速度比曲线将继续重返陡峭化形态,但此变化更多依靠分母的下降来实现,与2020年依靠增加分子有着明显差别。可见政策曲线形态虽然趋同,但施策路径已发生明显变化——2020年是更多通过财政支出乘数效应来对冲疫情冲击,今年则更多通过税收乘数效应来实现区间调控,相应必将带来政策效应释放的巨大差异。

图2:积极财政政策的施策路径变化 数据来源:Wind

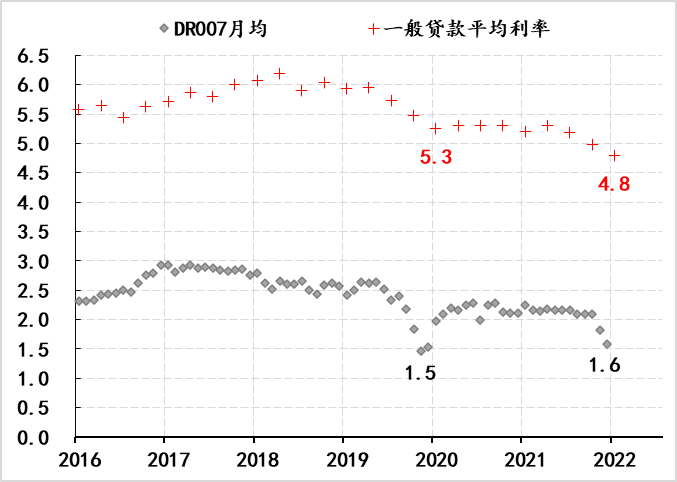

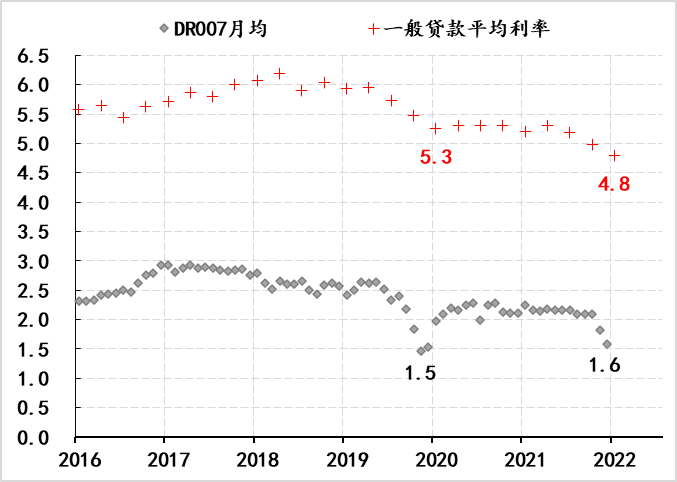

与财政政策类似,货币政策的施策路径也有明显调整。例如,针对2020年疫情的突发,央行将短期和中期政策利率同步下调30BPs,并超预期投放流动性,金融市场资金利率随之大幅快速下行,存款类金融机构间主要的资金利率DR007的月均水平最低降至1.5以下%,较疫情前水平的降幅超过1个百分点,并带动实体企业贷款的加权利率同步降至5.3%以下。疫情平稳后,央行在流动性安排上有了明显调整,相应金融机构的资金利率水平也逐渐回升至短期政策利率水平附近。今年以来,央行将短期政策利率进一步下调了10BPs,但市场利率水平的低位始终没有向下突破2020年低位,而实体企业融资成本下降趋势并未终断,估计目前企业贷款的加权利率应已降至5%以下,而央行公布信息显示4月份企业新发放的贷款平均利率4.39%,是有统计记录以来的低位。那么,伴随新一揽子措施的实施,货币政策的施策路径是否会有明显调整,是否会重返甚至超过2020年抗疫初期的状态,需要格外关注,因为不同的施策路径对金融市场的影响是差别巨大的。

图3:货币政策的施策路径变化 数据来源:Wind

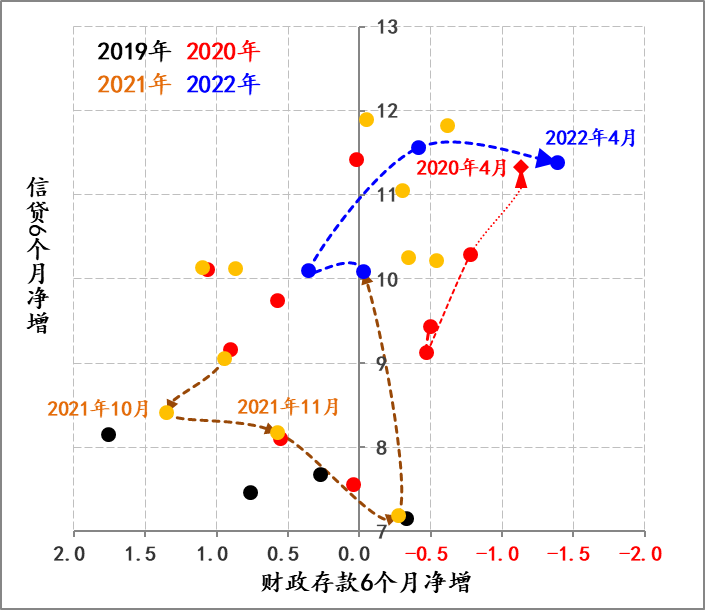

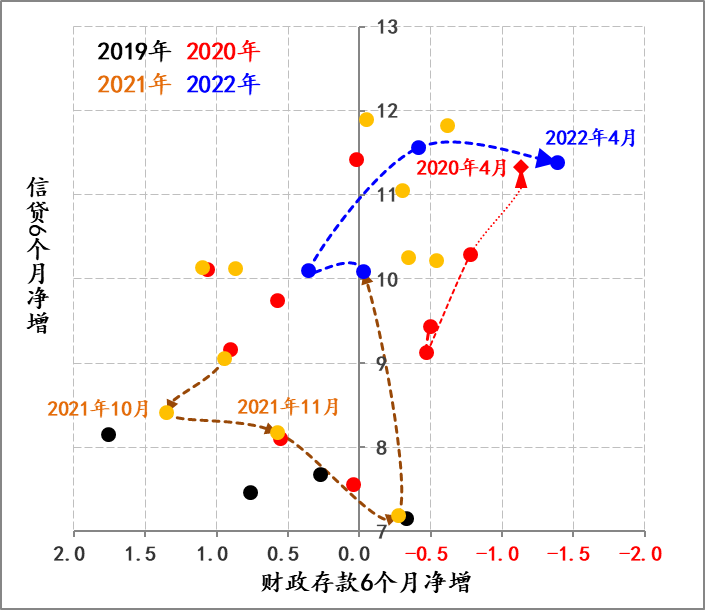

第三,关注政策预期差的变化。每当经济运行面临较大起伏和波动时,市场预期更容易发散,相应市场的政策诉求也就越多,与此同时由于政策从出台到发挥效应存有时滞,所以就很容易出现政策预期差的局面,即市场总感觉政策远不及预期。自去年12月份中央经济工作会议明确财政、货币等宏观政策要靠前发力之后,政策部门多次与市场沟通表示会全力落实决策层要求,但从市场表现来看,市场始终觉得政策力度不够。例如,今年以来,物价保持平稳且市场流动性极为充裕,但10年期国债收益率却未见下行,而是多数时间稳定在2.8%左右,同期A股也持续低迷,上证综指一度跌破3000点,最低触及2863.65,这些市场情况反映出市场与政策之间存在不小的预期差。但是,若观察财政存款6个月滚动支出规模与信贷6个月滚动投放规模的变化情况,截至4月末,两个指标均已超过了2020年4月水平,显示当前财政与货币政策的绝对政策力度已与2020年同期超预期对冲疫情时大体相当。不过当前政策的边际变化幅度确实要弱于2020年同期,表现为图4中蓝色曲线的斜率要低于红色曲线的斜率,由此市场之所以感觉政策还不够靠前,也实属有因,但仅此尚不能导致较大的政策预期差。

图4:信贷和财政库底资金投放速度的变化情况 数据来源:Wind

那么究竟是什么原因造成目前较大的政策预期差呢?原因可能有两个方面:一是市场认为当前经济下行压力已经超过2020年疫情爆发初期,因此需要更大规模的政策对冲才行,而时隔3年后,宏观层再度采取一揽子方式实施宏观调控,显然就是在回应市场的诉求。因此,预计后期此因素对预期差的影响应该有所弱化。二是靠前发力的政策还未让市场真切感受到,即政策传导影响了政策效应,而近期决策层召开了一系列稳经济的会议及各政策部门、省市对近期决策层系列会议精神的加紧落实,则表明宏观调控的各层级已开始更加注重加快政策的传导。因此,这些变化能否被市场确认和放大需要格外关注。当然,尽可能在最大程度上消除政策预期差,引导好市场预期,也是政策层如期实现宏观调控目标的重要内容。(作者单位:中国建设银行金融市场部,仅代表个人观点) (本文来自澎湃新闻,更多原创资讯请下载“澎湃新闻”APP)- 免责声明

- 世链财经作为开放的信息发布平台,所有资讯仅代表作者个人观点,与世链财经无关。如文章、图片、音频或视频出现侵权、违规及其他不当言论,请提供相关材料,发送到:2785592653@qq.com。

- 风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。

- 世链粉丝群:提供最新热点新闻,空投糖果、红包等福利,微信:juu3644。

thepaper

thepaper