桥水基金会成为下一个雷曼?

作者:Claire Wu

【摘要】金融危机爆发的时候,风险迅速传染,所有资产类别之间的相关性飙升。银行本来应该向外加大流动性供给,但是却受限于沃尔克规则,他们必须减少提供流动性。为了管理风险,还不得不抛售资产,回收流动性。结果是,美联储亲自下场,绕开商业银行,向市场投放流动性......此后,比特币和黄金一样有机会成为一个安全的避险资产。

昨天下午,一篇描述“桥水基金”将会破产的英文文章在微信等社交媒体广泛传播。里面描述的美国银行系统问题令人触目惊心,究竟这个世界出现了什么隐藏的问题而我们还没有意识到的呢?

要深入探究这个问题,我们首先来看看对冲基金“桥水”的策略。昨天我们参考了“币乎”平台大V白特幂的文章“【一文解读】桥水基金爆了?新雷曼事件?——消失的美元流动性,去哪儿了”,【1】让大家对“桥水”的策略有一个粗略的认知。

在这场危机发生之前,和以比特币为代表的加密货币不同,美股指数的波动性非常低,这也是比特币经常被诟病的原因,因而催生了大量的量化基金基于低波动率特征,和其他历史数据比对,在确定性比较高的股指、债券、汇市及黄金等市场里跑量化交易。以桥水基金为代表的平价交易策略,就是对风险不同的标的做风险估算,根据其中的历史关系,做出量化配置。这样的配置在正常情况下,虽然收益率不高,但是安全系数比较高。风平浪静的时候,各类资产貌似互不相关,美元涨,黄金就跌。股市等风险资产涨,债市等避险资产就跌。它们之间的相关性不大,甚至是负相关。在低确定性回报的情况下,通过加高倍杠杆来放大收益率是这些量化基金的致胜策略,杠杆可以高达十倍以上。【1】

但是当金融危机爆发的时候,风险迅速传染,所有资产类别之间的相关性飙升,造成平价策略基金的杠杆完全暴露在风险之下:以往风险资产跌了,有避险资产“补位”,但在风险资产和避险资产“通杀”的情况下,平价策略基金就必须被迫平仓,降低杠杆水平。【2】

根据2018年的数据,在世界金融市场上,这样的“风险平价型对冲基金”管理的资产高达1.5万亿美元。假如桥水基金真的倒了,它会成为下一个“雷曼”吗?

【Soteria社区】的群友,资深策略顾问Calvin 认为,他们(桥水基金)的 risk parity(风险平价) 策略出了问题,没有料到美股与高收益债券同时下跌,该基金不得不同时出手(沽出)股票与高收益债券,从而遭遇了巨大亏损。(目前)对冲基金的地位比不得 2008 年的 Lehman. 雷曼兄弟当年处在市场中枢地位,(当年)单单是衍生品合约(就)有 93 万个(你没看错) counterparties (交易对手)。桥水事件,(如果是)单一事件的话,不足以引起金融系统性风险。 这次是实体经济风险,引起对股票的去杠杆。同时有(对)上市公司债务的担忧。包宇指,应对疫情(限制民众聚会和上街消费)会导致美国全社会消费大幅萎缩,这个以前只有在战时才会出现。

在“欧债危机”等大型金融危机中,同样提供大量金融衍生工具的德银,因为其金融衍生工具被大部分跨国银行持有,因此,每次德银有什么问题传出,或者这些金融衍生工具的底层资产有什么风吹草动,就会引发金融市场的大幅波动,估计这次因为石油价格暴跌而引发的风暴,也和这方面相关,我们留待下次有机会再深入研究。

虽然引发这次金融危机的原因和2008年的“雷曼事件”不一样,但引发的结果高度相似。【魔笛手技术开发社区】有一个美国群友表示,他的一个国内朋友建议他把美金换成人民币,说美国的金融系统正在经历系统性危机......呃,这个问题非常严重!

昨晚,美国股票市场经历了巴菲特生平的第四度熔断,和2015年某一次股市危机高度相似。美国金融系统究竟发生了什么?

我们正在经历一场流动性危机,导致黄金、债市、股市、汇市......全面陷入风暴。据闻,不只是桥水基金,风险平价策略基金集体崩盘,如Citadel 、 Millennium、AQR and 2 Sigma等华尔街的顶尖对冲基金,都陷入了大麻烦!【2】

在实际操作中,桥水等相对价值策略基金,极其依赖通过银行回购融资。银行源源不断的廉价资金是所有金融投资成功最核心的条件。当对冲基金遭遇危机的时候,银行触发“下雨收雨伞”的危机自保机制。因为受到沃尔克规则的限制,美国的银行需要进行风险管理。因为VAR、VAR值飙升了,超过限制,银行就得降低风险头寸。据闻因为这个限制,已经让很多银行削减了80%的风险头寸,沙特主权基金全线撤回......

因雷曼引发的流动性危机的经验告诉我们,在这个生死存亡的重要关头,银行本来应该提供流动性,舒缓危机,但是却不得不减少流动性供给;因为油价暴跌,经济衰退,疫情蔓延,很多公司破产的风险飙升,公司借银行的钱,很可能还不上;银行之间的拆借也停顿了,大家互不信任,因为不知道对方会不会因流动性枯竭而引发破产;不仅如此,银行还抛售资产,从市场回收流动性,务求达到“沃尔克规则”的标准,否则银行自己也要破产。

金融危机爆发,银行本来应该向外加大流动性供给,但是却受限于沃尔克规则,他们必须减少提供流动性。为了管理风险,还不得不抛售资产,回收流动性。

结果是,美联储亲自下场,绕开商业银行,向市场投放流动性......

据链闻报道,委内瑞拉新冠疫情隔离导致银行无限期关闭,比特币交易量经历今年最大的增长。点对点交易所 LocalBitcoins 上的比特币交易量目前正经历今年最大的增长。2 月底,交易量约为 491 BTC。到上周,该数字已增加到 540 BTC。除委内瑞拉之外,其他的拉美国家的加密货币交易量也在上升。其中,哥伦比亚,隔离开始仅一周内,比特币交易量就从 289 BTC 升至 403 BTC,达到 2019 年中期以来峰值。在阿根廷,比特币交易突破了每周 50 BTC 的关口,增幅约为过去 3 年的 10 倍。【3】

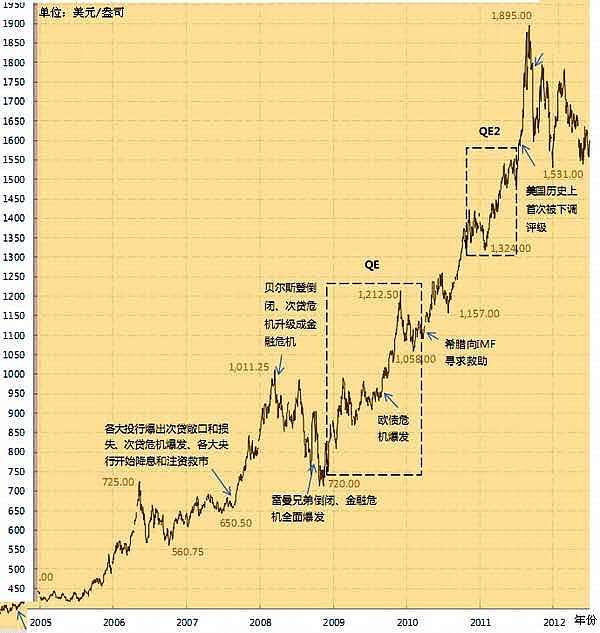

在这次危机中,有很多人质疑黄金和比特币的避险功能。比特币因为只诞生了11年,大型的金融危机没有“见识”过几个,所以,我们就一起来回顾一下黄金的历史数据,首先来看看黄金的走势图表:

图片来源:中国经济网

从图表显示,当市场出现流动性枯竭的时候,黄金也不能避险。2008年的次贷危机,表现和这次类似,就是典型的流动性枯竭危机引致的。2008年次贷危机中的美国金融系统,出现了系统性危机,差点停止运作,已经到了生死存亡的重要关头。当时的美联储主席伯南克是研究1929年全球大衰退的专家,他认为1929年之所以会出现大衰退,是因为政府没有大幅度提供流动性引致的,因此他主导的美联储果断地进行了3轮QE, 在以中国为首的其他国家的配合下,之后黄金和各类资产价格扶摇直上......最终,QE确实救了整个金融系统,救了整个经济社会免于衰退。但我们试想想,假如没有QE,会发生什么?已经存在了几千年的黄金价格,会因为金融系统停摆而归零吗?归零的最终会是谁?

经过几十年的发展,信用货币的地位和黄金等完全调转了,巴菲特和JPMorgan的行政总裁戴蒙(Jamie Dimon)狠批比特币(Bitcoin)是“骗局”。在这次危机中,大家深信,只有Jamie Dimon 才能带领大家走出金融危机,因为他在政经金融圈的人脉关系最广,能力最高。他和巴菲特一样都是体系里面的重要人物,地位举足轻重,现有金融系统的代言人。

最后,我们引用Andreas Antonopoulos 的观点作结【4】:

“我认为如果我们经历了经济衰退,第一阶效应就是加密货币崩溃,因为所有的流动性都枯竭了,这是经济衰退的典型影响和症状。此后,比特币有机会成为一个安全的避险资产,但非技术投资者获取和存储比特币的相对困难,可能会对比特币的普及和价格稳定构成障碍。所有情况都反映出了我们只有一艘小救生船,但需要救助的人却有非常非常多。”

(全文完)

- 免责声明

- 世链财经作为开放的信息发布平台,所有资讯仅代表作者个人观点,与世链财经无关。如文章、图片、音频或视频出现侵权、违规及其他不当言论,请提供相关材料,发送到:2785592653@qq.com。

- 风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。

- 世链粉丝群:提供最新热点新闻,空投糖果、红包等福利,微信:msy2134。

币火连天

币火连天