权威财经分析 比特币未来价值走势跟潜力 明白人早已囤348枚比特币

比特币的实际理论内在价值(最低价值)为矿工生产成本,而实际价值会受到本身的稀缺,限量性而增值!另外通货膨胀会让比特币更具有成为储备货币的可能性!未来价值潜力无可估量!

比特币未来的价格走势

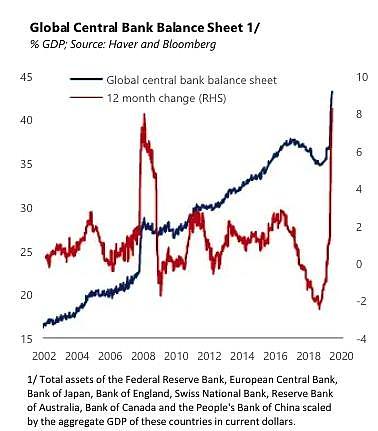

受疫情影响,从今年二月至今,美联储、欧洲央行、日本央行、英国央行、瑞士央行、澳洲央行、加拿大央行和中国人民银行持续的量化宽松政策已经向市场投放了3.9万亿美元的资金,央行仅在前3个月放水的金额已经达到2019年全球GDP的4.5%。

Source: Market Outlook – Macro perspective by Paul Jones & Lorenzo Giorgianni

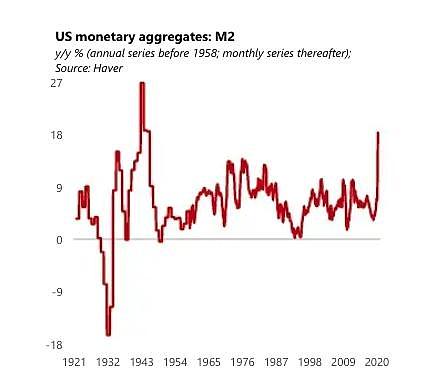

由于大量的印钞,央行的资产大幅上涨,二月以来美联储的总资产上涨了60%,目前的总资产是去年年底的两倍,加拿大央行的资产达到了去年年底的三倍,澳洲央行的总资产上涨了43%。中国人民银行在2019年后半年的货币发行量大约维持在每月8万亿人民币,而在2020年的前两个月的平均发行量接近10万亿人民币,上涨25%。央行资产负债表快速扩张的对立面是货币总量的急剧增加,根据美联储的最新数据,美国的M2在去年的基础上上涨了18%,根据目前的情况来看M2到年底年化的增长可能在20%-40%之间。上次M2像这样的大幅度增加还是在二战期间,当时M2的年增长达到了27%。

Source: Market Outlook – Macro perspective by Paul Jones & Lorenzo Giorgianni

除了增发事件本身,在什么情况下增发也对增发是否会造成通货膨胀十分重要。以日本为例,日本在历史上是最先出现通货紧缩的国家之一,我们看到日本通过货币政策并没有有效地控制住企业和个人的赤字。因此赤字的数量级和政府印钞增发两个变量会共同影响未来的通货膨胀率,在大的金融危机下政府的量化宽松也未必可以导致通货膨胀的发生。

与此同时,我们注意到,疫情的恢复和全球金融危机的恢复是截然不同的。这类不同可以通过货币乘数(Money Multiplier)来解释,货币乘数描述了货币供给扩张的倍数,它是指货币供给量对基础货币的倍数关系,简单地说,货币乘数是一单位准备金所产生的货币量。在货币供给过程中,央行初始货币的供应量与社会货币最终形成量之间存在着数倍扩张(或收缩)的效果,即所谓的乘数效应。

它的计算公式为:M2/Money base

- Money base为商业银行总准备金和流通现金

由法定准备金率(央行决定),超额准备金率(银行保有的超出部分)+现金比率+定期/活期存款比率决定

- M2为流动货币+活期存款+其他各类银行存款。

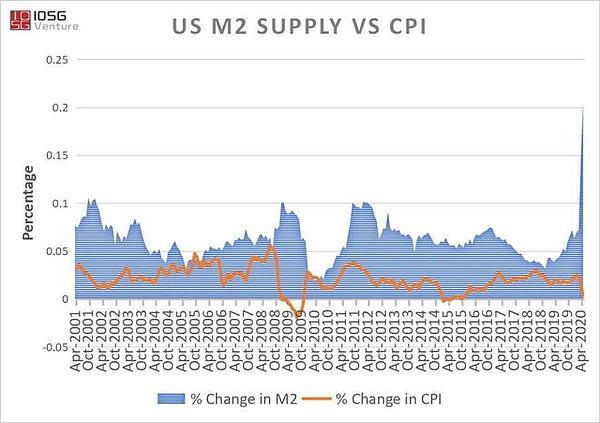

银行在全球金融危机下流动性的偏好发生了巨大的变化,央行对准备金率的调整也会导致银行流动性的变动,因此虽然在金融危机下央行注入了大量的资金,但是其实只有一小部分的钱是真正在银行系统中重新被借出的,在这种情况下市场上的货币供给从未上涨超过10%,因此衡量初始货币供应量和社会货币的乘数自然也不会发生任何实质的上升(央行发行的钱并没有流动到市场上,而是被银行的流动性需求稀释了)。

Source:IOSG Ventures, St. Louis Fed

近期由于疫情原因银行对于借贷申请变得更加谨慎,货币乘数开始发生下降,但是疫情和其他的金融危机不同: 整体来看,M2和CPI 或者说通货膨胀呈现正相关关系,由于2008年金融危机主要影响金融行业,次贷危机导致银行保证金储备增加,因此货币基数(Money base) 增长使得政府在08年增发的资金并未流入社会,未导致物价的上涨和通货的发生。今年的疫情与之前的金融危机不同,由于疫情的社会管控措施,零售业等消费行业目前处于停工停产状态,因此央行的货币增发并未立刻显现到CPI变动当中(甚至由停工停产导致CPI的下降),但是由于央行在此次疫情的增发是将资金直接汇入社会并降低了银行的保证金要求,因此我们认为此次增发会增大货币乘数,意味着增发的资金会最终流向消费,导致CPI上升和通货膨胀的发生。更利好的是,目前美国央行停止对法定准备金的要求使得增发的资金更加容易流入社会。

通货膨胀会发生吗?

我们最终考虑,央行会不会在疫情结束后提高利率将先前发行出去的资金吸收回来呢?我们认为可能性不大。美国现在是全球经济主导国家,也是疫情最严重的国家。目前美联储的货币政策核心是竭尽全力完成在疫情期间的通货目标(大量增发),因此在疫情恢复后想要稀释回这些资金需要对利率有一个较大的提升才可以做到,目前美国各行各业高杠杆的情况下大幅提高利率是不现实的。此外,目前的政治因素也使得美联储的独立性受到了很大的影响。

大量直接对企业和民众的增发、高杠杆的经济形势使得未来通货膨胀成为现实的可能性大大增加。

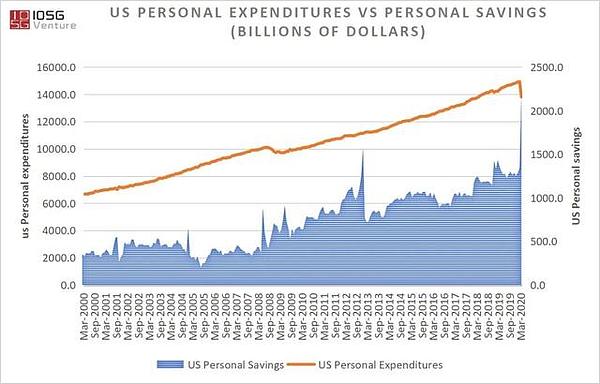

Source:IOSG Ventures, St. Louis Fed

与此同时,如果我们观察美国的居民消费和存款情况,我们可以看到,美国居民的消费呈持续上涨趋势,直到2020年的3月发生了明显下跌,与此同时,我们看到央行的增发导致民众的存款在不断上升并达到历史峰值。消费的下跌揭示了CPI短暂下降的原因,而存款的上升则再次证明了未来消费和投资的潜力,这是对未来通货膨胀一个强有力的指示信号。以目前商业零售业的寒冬来看,我们认为美国民众在近期可能不会迅速的选择消费,而是会选择投资收益更好的资产。

比特币的潜力

随着疫情的发生我们可以看到货币数字化的趋势,美国以美元背书的Libra,中国央行推出的DCEP都将会使电子货币钱包成为人人使用的工具,由于这些数字货币由主权资产背书的性质使得他们不是价值储存的手段。但是这类数字货币的普及会使人们更好的理解加密货币,为比特币当前6000万用户带来量级的增长。

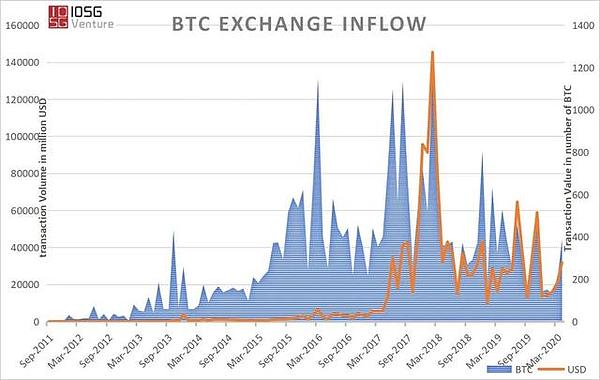

Sources: IOSG Ventures, Glassnode studio

比特币交易所的交易流量图显示,疫情以来的2020年Q1直接用法币进场购买比特币的资金开始出现了较大幅度的增长,再次证明了比特币在疫情阶段是一个好的投资产品并受到了投资者的欢迎。

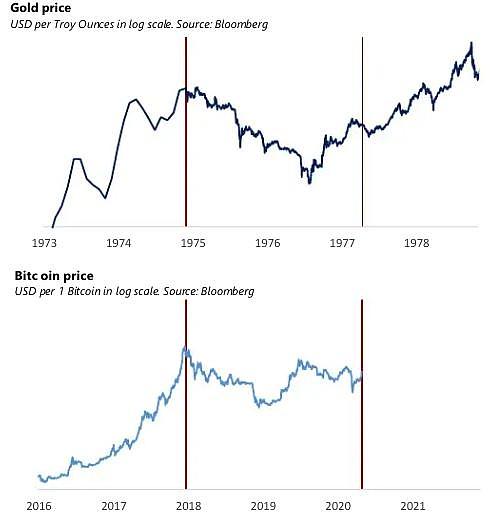

目前比特币所处的位置就像1976年黄金刚刚被大众接受成为避险资产并推出期货产品时黄金所处的位置,如果我们将它与比特币的近期的价格走势类比,会发现一个较高的相似度。

Source: Market Outlook – Macro perspective by Paul Jones & Lorenzo Giorgianni

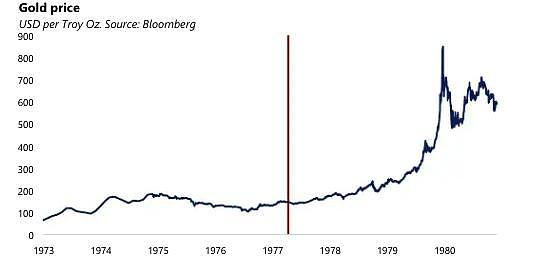

再看黄金自1976年开始的表现:

Source: Market Outlook – Macro perspective by Paul Jones &Lorenzo Giorgianni

比特币目前所处的位置如同70年代黄金所处的位置,随着资产的成熟,我们可以看到比特币价格未来的上行空间,因此创造了一个很好的买入机会。

我们再看当前的宏观环境,未来的通货膨胀将为比特币的崛起提供一个巨大的推动力,成为其价格达到高点的推手。

没有人真正知道这种货币本位会带来什么影响。只有一件事很清楚:如果比特币真的成为21世纪的货币,那么它的特性(主要是高度稀缺性)就是原因。

如果十年后比特币真涨至25万美元以上,倘若谁真要是真的持有比特币,什么事情也不用做就可以火箭般的速度上升到世界级富豪。虽然这只是理想状态的一个假设,但是比特币真的给很多人带来财富,比较有名的像,李笑来,宝二爷,其实我身边还有很多看好比特币未来的人!江苏男子,他是一位参与2年挖矿矿工,目前账户比特币也已经达到了348枚。

来源:有色的传说

- 免责声明

- 世链财经作为开放的信息发布平台,所有资讯仅代表作者个人观点,与世链财经无关。如文章、图片、音频或视频出现侵权、违规及其他不当言论,请提供相关材料,发送到:2785592653@qq.com。

- 风险提示:本站所提供的资讯不代表任何投资暗示。投资有风险,入市须谨慎。

- 世链粉丝群:提供最新热点新闻,空投糖果、红包等福利,微信:juu3644。

币需说

币需说