摘要

稳定币市场规模加速扩大,形成以USDT为首的“一超多强”竞争格局,2019年三大加密货币交易所及企业巨头纷纷入局。1)截至2019年12月31日,市场上已公开且活跃的流通稳定币约有66个。根据锚定物的不同,稳定币大致可分为链下资产抵押型、链上资产抵押型、算法型三类。其中链下资产(法币或大宗商品担保) 是稳定币项目最流行的抵押品形式,此外,与美元挂钩的稳定币最活跃、最受欢迎、失败率最低,而倒闭的稳定币有67%与黄金挂钩。2)稳定币市场发展迅速,截至2019年12月31日,稳定币市场总规模约为58.3亿美元,市场流通量从2018年1月1日至2019年12月31日增长了313.48%。3)USDT的稳定币市场份额达到81.65%,遥遥领先,USDC、PAX、TUSD、DAI等新兴稳定币正面竞争,促成“一超多强”的稳定币格局。4)2019年,三大加密货币交易所OKEx、币安、火币,以及以摩根大通、Facebook、沃尔玛等为首的企业巨头纷纷入局稳定币市场。稳定币市场风起云涌,各类“头部”稳定币各显神通。1)USDT一家独大,发行平台重心转移至Ethereum,因资金挪用问题引发信任危机,USDT听证会全球关注。2)USDC稳定币市值排名第二,加密货币交易所 Coinbase计划将USDC交易扩展到全球85个国家。3)PAX为全球首个合规稳定币,受到市场广泛认可和接受,稳定币市值排名第三。4)TUSD为首个由政府担保发行的稳定币,在合规透明方面的实践探索领先于其他稳定币。5) DAI为加密资产抵押型稳定币,2019年11月多抵押DAI上线,较原单抵押DAI相比更具拓展性和开放性。

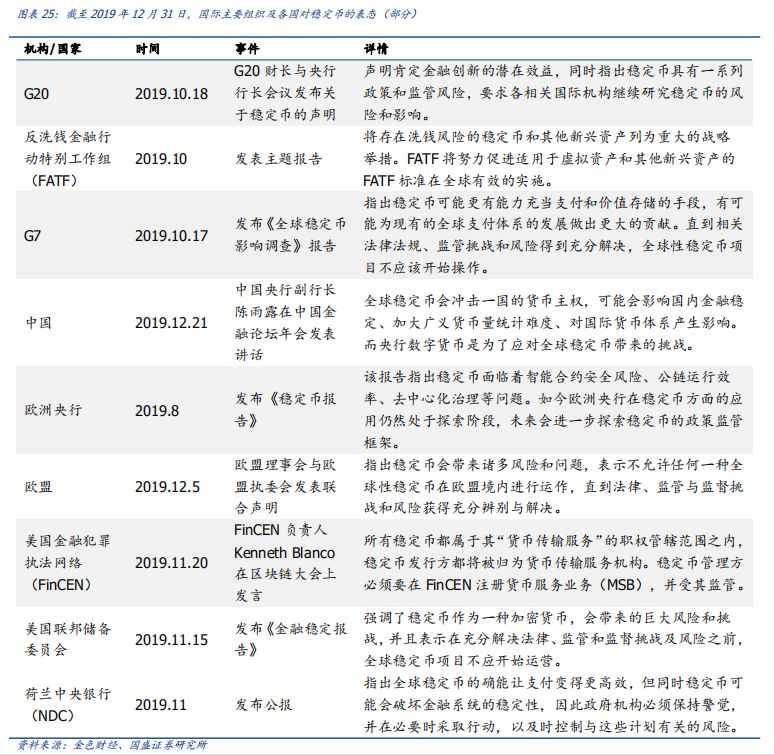

国际社会对稳定币持谨慎态度,警惕风险加快研究。1)G7、欧盟、美国联邦储备委员会公开表示在法律、监管与风险得到充分辨别与解决之前不允许全球性稳定币运作。2)G20、反洗钱金融行动特别工作组(FATF)、荷兰中央银行(NDC)、欧洲央行等组织认为稳定币存在系列风险和问题,需要进一步加强监管警惕风险。3)为应对稳定币带来的挑战,中国加快研究央行数字货币(DCEP),美国金融犯罪执法网络(FinCEN)将稳定币纳入监管范围之内,积极采取应对措施。

展望2020年,1)随着越来越多的机构和资金进入加密货币领域,我们预计2020年稳定币的市场规模会持续扩大。2)随着公链等基础设施进一步发展,以及链上各种应用和金融业务的落地,长期来看,各类稳定币间的竞争或将从应用场景方面展开。3)实现监管合规下的安全可信,成为稳定币发展需要解决的首要问题。4)一旦各国政府开始接受或发行央行数字货币,来自币圈之外央行数字货币的竞争势必将对现有的稳定币格局重新洗牌。从行业角度看,稳定币已明显成为沟通数字世界和现实世界的桥梁,随着央行数字货币入场,行业也将迎来洗牌。从投资角度看,央行数字货币将是2020年重要主题,其对数字经济的重塑具有极大想象空间,建议关注四方精创、长亮科技、飞天诚信、高伟达、金财互联等相关标的。

风险提示:区块链技术发展进度不达预期,区块链商业模式落地进度不达预期,数字资产价格波动过大,监管政策落地进度不及预期。

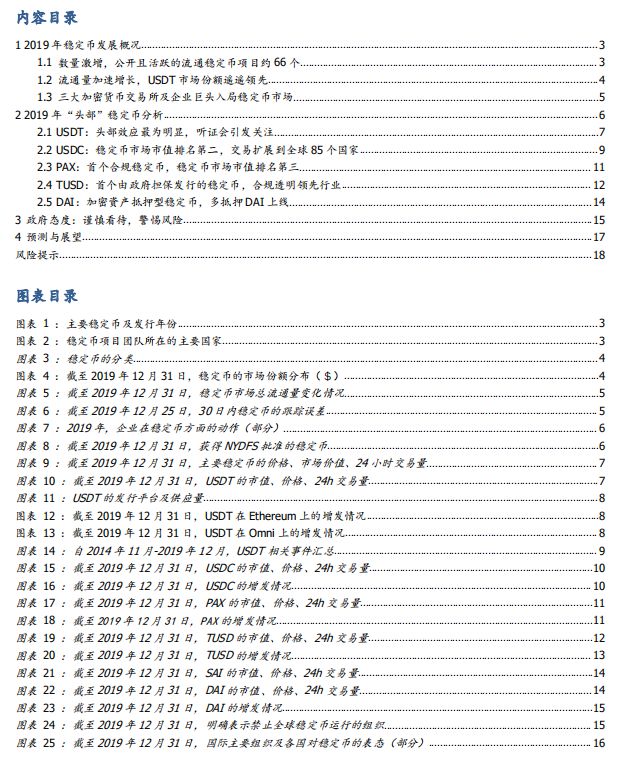

数字加密货币的时代正在崛起之中,但是加密货币的波动性带来了巨大的风险,同时也严重阻碍了基于区块链的贷款、衍生品及其它需要价格稳定性的长期智能合约的发展。为了降低数字货币波动过大引起的风险,稳定币随之诞生。稳定币最早起源于 2014 年 Bitfinex 组建的泰德公司(Tether Limited)发行的 USDT,通常被认为是一种具有稳定价值的加密货币,其价值锚定法定货币或其他资产,旨在避免其它完全由市场驱动价格的加密货币所固有的波动性。而央行数字货币其实就是数字化的法币,跟流通中的现钞本质相同,只是形式不一样,因此不属于稳定币,故本报告不收录在内。 1.1 数量激增,公开且活跃的流通稳定币项目约66个自2014年11月USDT发行以来,稳定币项目逐年递增,截至2019年12月31日,市场上已公开且活跃的流通稳定币约有66个,超过半数是在2018年发行的,且在已推出的所有稳定币中,50% 以上的活跃稳定币是在以太坊网络上开发的。美国和欧洲是稳定币团队最受欢迎的主战场,发行和流通的稳定币规模远远领先,其中美国地区作为稳定币最早的发起方,稳定币数量优势明显。 对于市场上存在的稳定币,可以大致分为三类:链下资产抵押型稳定币、链上资产抵押型稳定币、算法型稳定币。第一类为链下资产抵押型稳定币,即稳定币有法定货币、黄金或其他质押商品等资产作为“支持”。中心实体以其所持有的作为抵押的资产为稳定币的发行和赎回进行担保,例如USDT、TUSD、GUSD、PAX等。第二类为链上资产抵押型稳定币,支持稳定币的抵押品本身就是一种加密货币。区块链用户将持有的加密货币等数字资产进行抵押,根据抵押资产的价值发行一定数量的稳定币,例如DAI、STEEM、Alchemint等。第三类是算法型稳定币,该类稳定币没有任何外部抵押品为其提供担保,其价值是基于一个算法来维持的,例如Terra、Ampleforth、Basis、Carbon等。

据Blockdata最近报告显示,链下资产(法币或大宗商品担保) 是稳定币项目最流行的抵押品形式,此外,与美元挂钩的稳定币最活跃、最受欢迎、失败率最低,而倒闭的稳定币有67%与黄金挂钩。

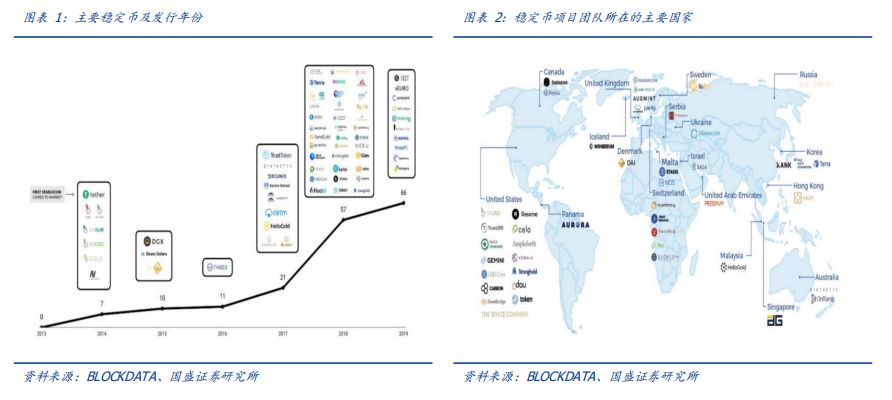

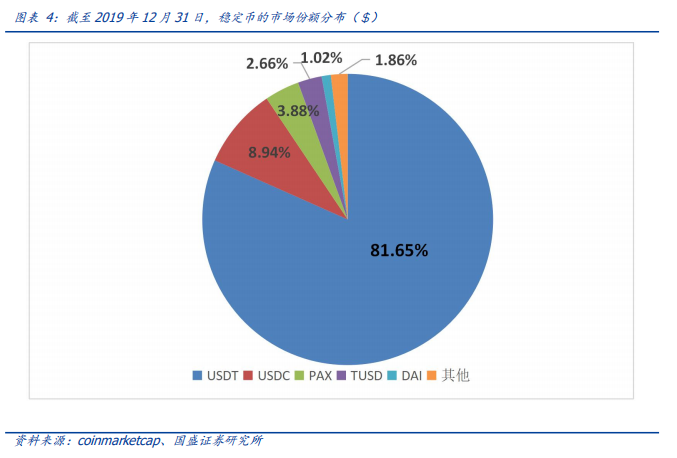

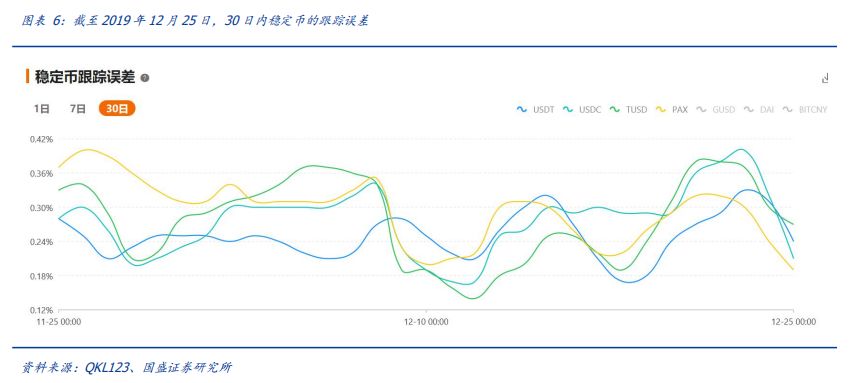

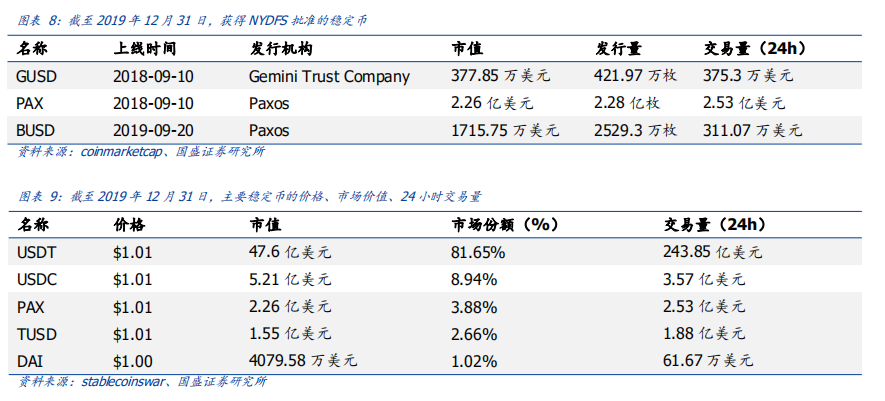

1.2 流通量加速增长,USDT市场份额遥遥领先稳定币市场规模庞大,USDT一家独大。截至2019年12月31日,加密货币总市值约为1932.96亿美元,稳定币的市场总规模约为58.3亿美元,占加密货币总市值的3.02%,其中USDT的总市场份额比例第一,为47.6亿美元,约占81.65%,USDC、PAX、TUSD、DAI的市场份额分别占据第二到第五位,占比约为8.94%、3.88%、2.66%、1.02%,形成“一超多强”的稳定币格局。 稳定币市场流通量加速增长。从2018年1月1日的14.1亿美元到2019年1月1日的27.6亿美元再到12月31日的58.3亿美元,增长速度分别为95.74%、111.23%,而2018年1月1日至2019年12月31日增长了313.48%。其中,USDT占据了稳定币流通市场的大头,从2018年Q4起,市场上的稳定币项目种类明显开始增多。 稳定币价格基本保持稳定。稳定币跟踪误差指近期稳定币的溢价率的标准差,用于反映近期稳定币于锚定物的价值偏离度。跟踪误差越大,说明稳定币越容易偏离锚定物的价值。自2019年11月25日至12月25日,30日内以USDT、USDC、TUSD、PAX为代表的稳定币跟踪误差基本维持在0.12%-0.42%之间。 1.3 三大加密货币交易所及企业巨头入局稳定币市场2019年,三大加密货币交易所OKEx、币安、火币已经陆续入局稳定币市场。6月3日,OKEx宣布全球首发上线稳定币USDK。USDK是基于区块链和信托牌照的稳定币,是由OKLink和Prime Trust联合推出的ERC-20数字资产,在以太坊区块链上运营,以1美元发行及赎回,并以Prime Trust所持有的资产按1:1基准提供担保。在USDK推出10天后,6月13日,Bitfinex正式上线OKEx全球通用积分OKB和美元稳定币USDK,并为这两个币种开通主流交易对。6月17日,币安在自己的公链 Binance Chain上推出锚定比特币的代币(BTCB)。据悉,BTCB将100%由储备中的BTC支撑,该代币既可用于在币安交易,也计划在未来用于在币安去中心化交易所上交易。8月19日,币安宣布将启动一个名为“Venus”的开放式区块链项目,专注于在全球范围内开发本地化的稳定币。9月15日,币安宣布与Paxos Trust联合推出与美元挂钩的稳定币BUSD,并获得纽约州金融服务局(NYDFS)的批准。

7月17日,火币发布公告表示,HUSD将升级为合规的美元稳定币HUSD Token。HUSD Token是火币资本投资的Stable Universal与Paxos Trust 基于ERC20合作发行的合规稳定币,与美元1:1锚定,美元资产由美国持牌信托公司Paxos Trust托管,同时美国审计公司进行每月资金的第三方审计。

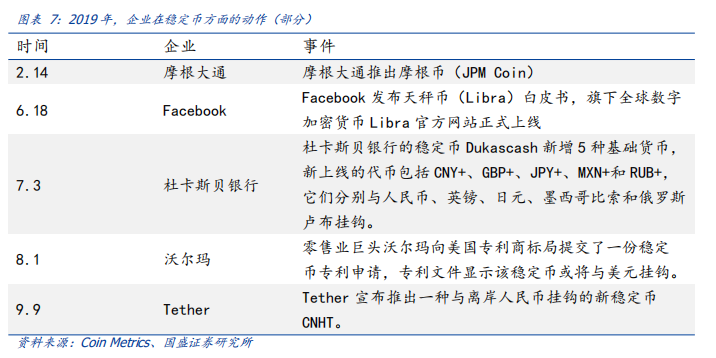

同时,2019年各大企业巨头在稳定币方面动作频发。摩根大通、Facebook、沃尔玛等企业纷纷入局稳定币。

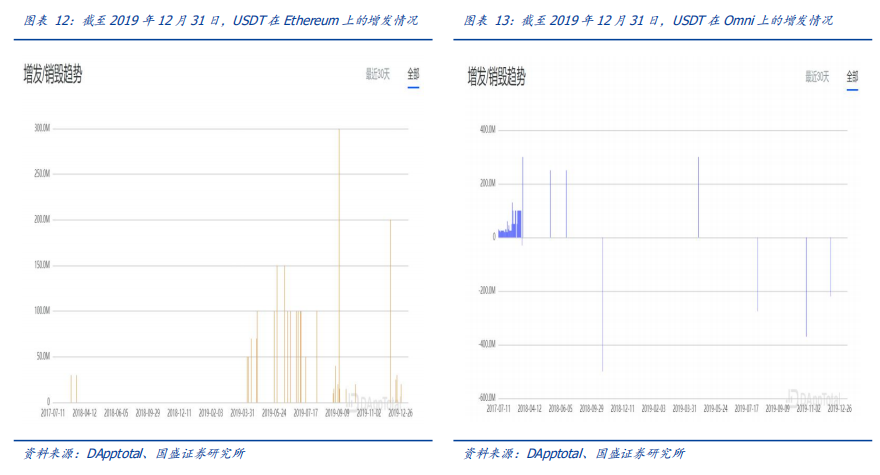

2018年9月10日,纽约金融服务局(NYDFS)同时批准了由 Gemini 信托公司发行的稳定币Gemini Dollar(GUSD)和Paxos信托公司发行的稳定币 Paxos Standard (PAX),首批受监管稳定币从此诞生。截至2019年12月31日,已有GUSD、PAX、BUSD三类稳定币获得了NYDFS批准。 2.1 USDT:头部效应最为明显,听证会引发关注USDT是计划1:1锚定美元的法币抵押型稳定币,由Tether公司发行,最早于2014年发行于Omni平台上,现同时流通于Omni、Ethereum、TRON等网络中。每个USDT都由Tether有限公司储备的美元支持,以1:1锚定美元,并且可以通过Tether平台赎回。Tether公司与Bitfinex交易所的母公司均为注册地为香港的iFinex公司,作为目前加密货币市场中流通市值、成交额最大,投资者接受度最高的稳定币,USDT曾在2018年10月和2019年4月分别因可能存在的不足额储备和资金挪用问题引发了两次信任危机。在当前所有的稳定币项目中,Tether 的头部效应最为明显。截至2019年12月31日,UDST的市值约47.6亿美元,在稳定币市场中市值排名第一,加密货币市场中市值排名第六,24小时交易量约为243.85亿美元。USDT的市值自2018年初以来大幅上涨,虽然2018年10月至11月有所下跌,但整体向上趋势明显,2018年1月1日到2019年12月31日上涨了239.5%,2019年单年上涨151.85%。大部分稳定币主要在交易所中流通,虽然存在交易所刷量现象,但还是能够直观地感受到 USDT 的接受程度远超其他稳定币项目。 截至2019年12月31日,USDT共在Omni、Ethereum、TRON、EOS、Liquid五个平台上发行,发行总量约为47.77亿枚。USDT在Ethereum上的发行量已经超过了Omni,为22.99亿枚,其他平台Omni、TRON、EOS、Liquid的发行量分别为15.55亿枚、9.17亿枚、525.10万枚、1656.10万枚。 USDT发行平台重心转移至Ethereum。USDT前期主要在Omni平台上增发,2019年8月情况发生了逆转,ERC20-USDT 的链上日交易量和日交易额均超过了 OMNI-USDT。Omni上增发期主要集中在2017年7月到2018年1月,之后在2018年3月、5月、6月及2019年4月又增发了四次,而Ethereum2019年4月至12月共计增发约USDT 28次。以太坊发行量之所以能超越Omni,其主要原因是以太坊的基础设施完善,发行稳定币简单快捷,再加上以太坊获得了大量硬件、软件钱包的支持,可以直接存储 ERC20 标准的稳定币,此外网络集聚效应也让以太坊上的稳定币项目相对其他区块链更加活跃。 “USDT听证会”召开,引发世界关注。2019年4月24日,纽约检方(NYAG)发布长达23页的诉讼书,指控Bitfinex、Tether以及母公司iFinex存在无照经营等4项重大违规,同时涉嫌挪用8.5亿美元保证金。7月30日,“USDT听证会”召开,针对Bitfinex、Tether以及母公司iFinex是否非法发行USDT,USDT方面与纽约检方展开激烈辩论。 2.2 USDC:稳定币市场市值排名第二,交易扩展到全球85个国家 USDC全称USD Coin,是由Centre联盟于2018年发行的基于Ethereum平台的ERC20形式稳定币,并计划1:1锚定美元,这是Centre的第一个稳定币开源项目。Centre联盟由满足监管、合规、储备、审计等要求的金融机构组成,联盟成员拥有发行USDC的权利和应用户要求赎回USDC的义务,目前联盟成员包括Circle和Coinbase。USDC的储备金余额由Grant Thornton LLP按月进行审计。

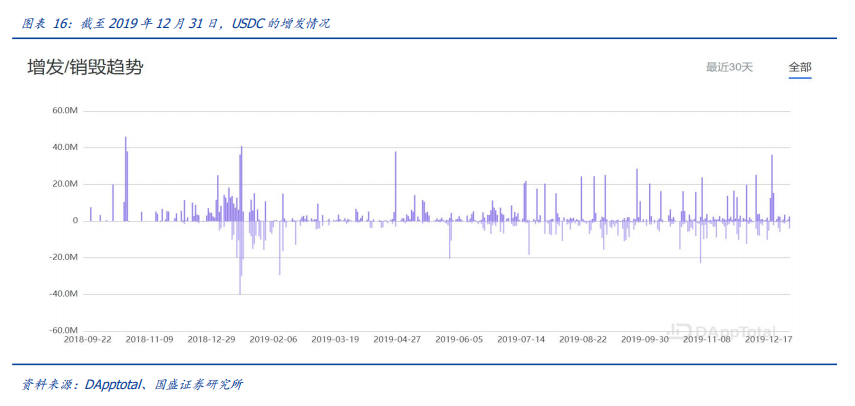

截至2019年12月31日,USDC总市值约为5.21亿美元,在稳定币市场排名第二,加密货币市场排名27,24小时交易量约为3.57亿美元,2019年USDC市值上涨102.25%。USDC的供应量和日均增发量都非常可观,是除USDT以外增发量排名第一的稳定币。

2019年5月,加密货币交易所 Coinbase 宣布将与美元锚定的稳定币USD Coin(USDC)交易扩展到全球85个国家。Coinbase表示USDC除了提供稳定的价值存储之外,现在几乎可以在全球范围内完成“近乎实时”的交易。更重要的是,USDC与其他加密货币有所不同,不仅每个稳定币都有1美元支持,而且每月都会进行审计100%披露美元储备的透明度。10月2日,Coinbase宣布推出一项名为USDC奖励的新计划,该计划使美国客户只需将USDC存储在他们的帐户中,就可以每月复合赚取1.2%的年收入。Coinbase致力通过以上举措来提高USDC的主导地位。 2.3 PAX:首个合规稳定币,稳定币市场市值排名第三 PAX全称Paxos Standard Token,为计划1:1锚定美元的法币型稳定币,是一种由纽约州信托机构Paxos Trust Company, LLC于2018年发行的基于Ethereum平台的ERC20形式稳定币。PAX是市场上最早一批符合监管条例的稳定币,受纽约金融服务部(NYDFS)的监管。PAX的储备金存放在有FDIC保险保护的银行中,并由审计公司Withum按月进行审计,此外,Deloitte和Grant Thornton还将每年对Paxos的内部管理和金融业务进行审计。

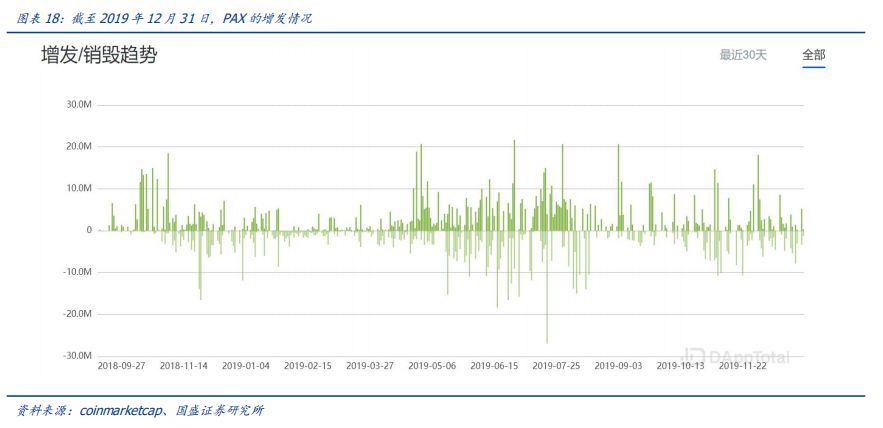

截至2019年12月31日,PAX总市值约为2.26亿美元,在稳定币市场排名第三,加密货币市场排名36,24小时交易量约为2.53亿美元,2019年市值上涨58.04%。2018年9月至2019年12月,PAX增发次数频繁,增发数量不等,最高日增发量为6月28日发行2166万枚,除USDT外增发量排名第二。

作为世界第一个经政府批准并接受监管的稳定币,PAX自上线以来就备受关注。截止2019年12月31日,PAX已经被来自全球30多家国际主流交易所及知名比特币相关机构接纳认可,在99家交易平台、OTC平台上线,说明了各交易所和市场对于PAX合规性的认可和信心,是目前全球接受度最高,使用范围最广的数字货币稳定币之一。 2.4 TUSD:首个由政府担保发行的稳定币,合规透明领先行业 TUSD是计划1:1锚定美元的法币抵押型稳定币,由Trust Token于2018年在Ethereum平台上发行。TUSD受美国法律监管,是全球首个由政府担保发行的稳定币,也是全球首家获得美国监管机构发行MSB(Money Services Business)牌照的稳定币。

TUSD在合规透明方面的实践探索领先于其他稳定币。作为一个遵循资金证明、赎回能力、合法合规等核心准则的稳定币,TUSD的合规透明具体体现在其发行团队无法获取任何托管资金,也不参与托管资金的划拨,资金透明且定期公开第三方独立审计报告并获得美国MBS监管许可。TUSD的赎回不会受到任何单一机构的影响,因为其通过多个不同的受监管的第三方金融机构来管理资金,这也是TUSD与其它锚定法币的稳定币最大的差异之一。另外,美国知名会计事务所Armanino作为独立第三方机构,创建并推出了TUSD的实时资金核实平台,将TUSD的透明度由原先的每月发布审计报告,更是提高到每分钟更新数据。同时,TUSD实施严格的KYC/AML验证,通过增加KYL(客户背景调查)和AML(反洗钱审查)等方式来保持合规,甚至会对用户的单笔交易进行审查来降低风险。

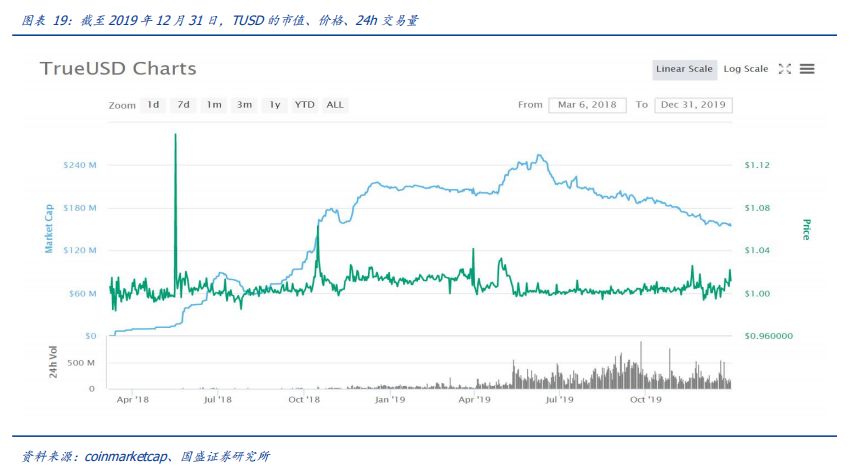

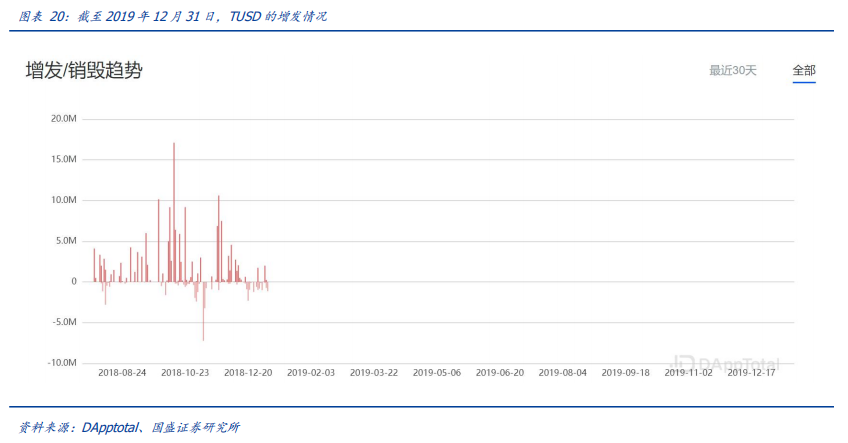

截至2019年12月31日,TUSD总市值为1.55亿美元,在稳定币市场排名第四,加密货币市场市值排名46,24小时交易量约为1.88亿美元,2019年TUSD市值下跌25.73%。TUSD的增发期从2018年6月开始,截至2019年12月31日,最近一次增发是在2019年1月1日,增发数量约为210万枚。相较于其它四种稳定币的增发情况,TUSD的增发次数不多。

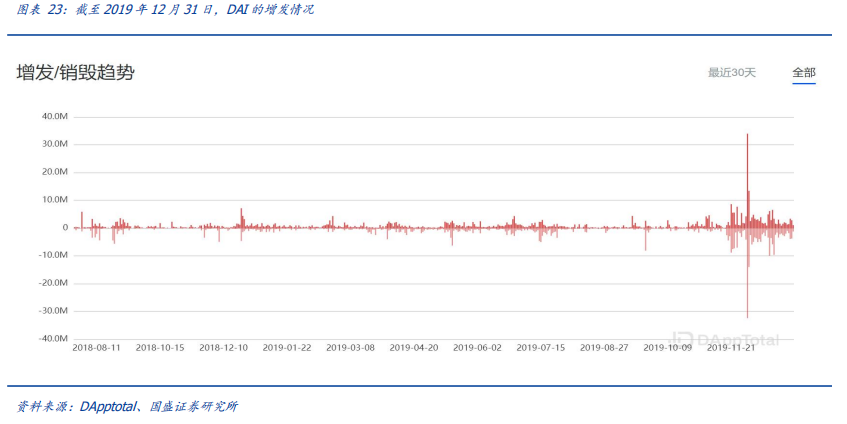

2019年初,TUSD宣布推出重磅技术创新AutoSweep,使其交易所、托管机构等合作用户能够轻松管理数百万个用户地址,其功能被内置到TUSD新部署的智能合约中。通过AutoSweep, 合作用户可以为每个客户提供唯一的TUSD存款地址,该地址可以自动归入交易所等机构的主钱包,并且不收取任何gas费。此外,TUSD还独创了"唯一且易记赎回地址”功能,用户可实现便捷且直达其银行账户的交易操作。 2.5 DAI:加密资产抵押型稳定币,多抵押DAI上线 DAI是加密资产抵押型稳定币,由MakerDAO项目组于2017年发行在Ethereum平台上。在Maker体系中有两种主要代币,第一种是稳定币DAI,第二种是管理型代币MKR,拥有MKR的用户组成一个去中心化的管理社区,由他们决定哪种有价值的数字资产可以作为抵押资产以及清算比例等,故MKR也可理解为社区治理通证。用户通过抵押加密资产从而按一定比率获得DAI,抵押的加密资产存储在CDP (Collateralized Debt Positions,抵押债仓)智能合约之中,同时,用户需要支付被称为“稳定费”的利息,该利息以MKR支付。为了保证该借贷系统的稳定性,系统中的抵押借贷属于超额抵押,且设有强平措施。也就是说当抵押物价值低于清算值,CDP会被清算,抵押物会被强制平仓,用来回购DAI,以保证DAI的偿付能力。DAI并不是硬锚定的货币,但它将通过一系列金融激励措施保证其价值与美元保持 1:1 稳定。

2019 年11月18日,MakerDAO 团队宣布正式启动多抵押DAI。原来的单抵押品产生的DAI将更名为SAI,多抵押品DAI会正式采用DAI的名称,单抵押SAI将平行运行数月时间,在过渡期结束后会被关闭,在此期间内持有SAI的用户可以选择将SAI兑换为DAI。过渡期结束后,SAI系统会启动全球结算,届时,SAI的价格将不再与美元挂勾,而是随着以太币的价格波动。多抵押 DAI协议的拓展性和开放性意味着,在MKR持有者的治理下,加以适当的风险参数,几乎所有加密资产都可以作为Maker系统中的抵押品。此外,多抵押DAI引入了存款利率功能,任何持有人都可以将DAI锁定在DSR合约中获取活期利息,随存随取,并且用户可以直接用DAI支付稳定费。

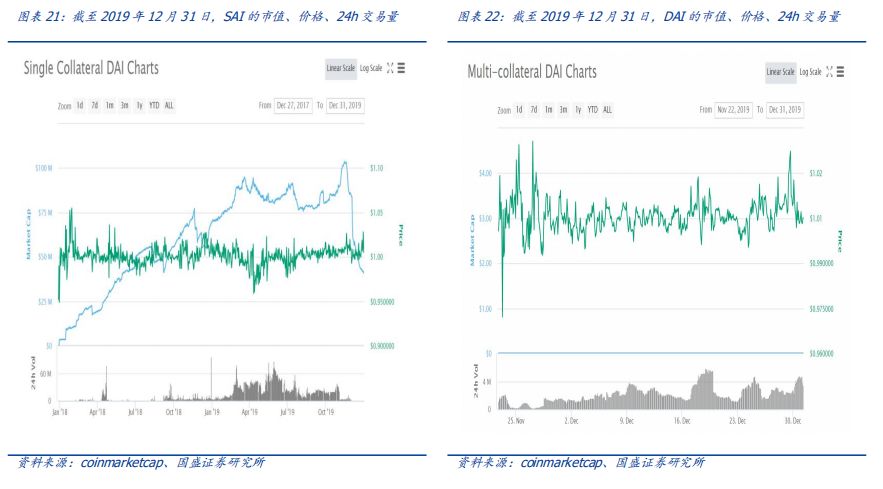

由于多抵押DAI的上线,单抵押SAI的市值一路下跌,截至2019年12月31日,SAI总市值为4079.58万美元,24小时交易量约为61.67万美元。多抵押DAI的总市值还未公布,24小时交易量约为464.34万美元。DAI是从2018年6月开始增发,增发量均相比其它四者要少,12月18日多抵押DAI上线以来,增发数量激增,但其中大多数是由SAI转换而来的。

自2019年6月18日Facebook发布“天秤币”(Libra)白皮书后,该项目经历了初期热议、多轮听证、部分参与者退出等阶段,引发各国政府及国际组织对Libra等稳定币风险的广泛关注。2019年下半年以来,各大国际组织、政府及央行对稳定币发表相关报告或讲话,其中G7、欧盟、美国联邦储备委员会三个组织明确表示在法律、监管与风险得到充分辨别与解决之前不允许全球性稳定币运作。 国际社会及大多数国家对稳定币持谨慎态度,认为稳定币存在系列风险和问题,需要进一步加强监管。G20会议声明肯定稳定币在金融创新方面的潜在效益,同时指出将增加稳定币的联合监管以解决风险。反洗钱金融行动特别工作组(FATF)称如稳定币之类的新兴资产存在洗钱等风险,应用于稳定币和其他虚拟货币的标准制定将提上日程。荷兰中央银行(NDC)发布公报称全球稳定币的出现需要采取积极的措施,以及时控制与稳定币计划有关的风险。欧洲央行发布《稳定币报告》,对稳定币持谨慎态度,将来会进一步探索稳定币的政策监管框架,包括智能合约的修改、信息的公开和基础设施的升级。为应对稳定币带来的挑战,部分国家已采取相应措施。中国央行官员陈雨露表示全球稳定币会冲击一国货币主权,而中国央行数字货币(DCEP)的产生就是为应对全球稳定币带来的挑战。美国金融犯罪执法网络(FinCEN)将稳定币纳入监管范围内,认定所有稳定币都属于其“货币传输服务”的职权管辖范围之内,而稳定币发行方都将被归为货币传输服务机构,稳定币管理方必须要在FinCEN注册货币服务业务(MSB)。 2020年稳定币的市场规模会持续扩大。随着数字货币的高速发展,稳定币的主要价值从最初的个人投资者进入虚拟货币市场的“入金渠道”和“保值媒介”,到作为高效支付结算工具,再到现在新型区块链金融和商业生态内的“货币”,稳定币的作用和价值在不断转变。2019年,三大加密货币交易所及企业巨头入局稳定币市场,带来了新的机遇,相信随着越来越多的机构和资金进入加密货币领域,市场对于稳定币的需求还会持续扩大。长期来看获取更多应用场景才能取胜 。随着公链等基础设施进一步发展,以及链上各种应用和金融业务的落地,稳定币的新需求可能会来自于一些需要线上支付的领域。无论是DAPP内商品和服务的消费行为,还是基于数字资产的各类“储蓄”、“借贷”、“基金”等链上金融行为,都需要由具有充分价值认同和稳定购买力的稳定币承担起价值尺度和交易媒介的职能。在公链自身的基础代币未完成充分的价值成长并稳定之前,一个安全可靠的稳定币对于公链生态的发展至关重要。因此,长期来看,各类稳定币间的竞争或将从应用场景方面展开。合规与监管成为稳定币未来发展的焦点。继USDT之后,各类法币抵押式稳定币都在积极向监管合规和审计透明的方向发展。尤其是2019年4月Bitfinex涉嫌挪用USDT的美元储备资金填补亏空事件的发酵,使得投资者对稳定币的信心受到巨大的打击。各大国际组织、政府及央行对稳定币竞相发表报告或讲话,表达了将进一步加快研究、加强监管稳定币的意向。实现监管合规下的安全可信,成为稳定币发展需要解决的首要问题。

央行数字货币大象起舞,竞争格局迎拐点。各国央行正越来越多地探索创建本国数字货币的可能性。2019年12月,美国布鲁金斯学会日前发布研究报告称,截至12月已有诸多国家在“央行数字货币”研发上取得实质性进展或有意发行“央行数字货币”,包括法国、瑞典、沙特、泰国、土耳其、巴哈马、巴巴多斯、乌拉圭等。12月12日,欧洲央行行长拉加德在记者会上表示,已设立了央行数字货币专门委员会,会加快研究数字货币现象的努力,预计在2020年中期得出结论。一旦各国政府开始接受或发行央行数字货币,现有的稳定币格局势必重新洗牌。从行业角度看,稳定币已明显成为沟通数字世界和现实世界的桥梁,随着央行数字货币入场,行业也将迎来洗牌。

A股数字货币概念将是2020大风口。从投资角度看,数字货币将是2020年重要主题,目前市场认知在于央行制定DCEP协议后,各商业银行运行数字货币中对技术支撑、需求改造的需求,因此看重金融IT领域的投资机会。但我们认为,央行数字货币对数字经济的重塑或许远不止于系统改造,伴随着5G的到来,越来越多的社会活动将会转到数字世界,DCEP将具有更大的想象空间,建议关注四方精创、易见股份、东港股份、长亮科技、飞天诚信、高伟达、金财互联等相关标的。

区块链技术发展进度不达预期:本报告分析的稳定币主要为基于区块链的加密数字资产。长期来看,数字资产的发展前景的一项重要因素是区块链技术本身的发展进度。当前区块链技术存在难以平衡“去中心化”“性能”与“安全”三者的“不可能三角”问题。区块链商业模式落地进度不达预期:基于区块链的数字资产的长远发展还与区块链商业模式落地进度有关。当前区块链商业模式落地至少存在如下问题:需要其他技术配合(难以解决链下链上信息一致性)、区块链技术瓶颈、难以平衡区块链生态用户对生态内代币价格稳定性和投资用户对代币升值的预期等。数字资产价格波动过大:在相当多的数字资产交易平台中,数字资产7*24小时交易,无涨、跌停限制,可能存在市场操纵与欺诈以及监管不充分,投资者权益保护力度可能较弱。稳定币的价格可能难以实现透明、稳定。 监管与合规政策落地进度不及预期:虽然区块链技术无地域属性,各国政府可能会禁止稳定币发展。

来源:国盛区块链研究院

韭链者

韭链者